Belasting bij de verkoop van een bedrijf: Dit moet je weten!

Ben jij van plan om je bedrijf te verkopen? Dan kom je er na de overdracht niet onderuit om een deel van het verkoopbedrag af te staan aan de Belastingdienst. Maar met welke belasting moet je rekening houden bij het verkopen van je bedrijf? Om goed voorbereid het verkooptraject in te gaan is het belangrijk dat je op de hoogte bent van jouw belastingverplichtingen als verkoper zijnde. Helaas zien we in de praktijk vaak dat de verkopers pas veel te laat, of helemaal niet, op de hoogte zijn van de fiscale zaken die om de hoek komen kijken wanneer zij hun bedrijf verkopen. Wij delen in deze blog daarom de belangrijkste feiten rondom de belasting die voorbij komen als jij je bedrijf gaat verkopen.

Hoeveel belasting moet je betalen bij de verkoop van je bedrijf?

Op deze vraag kunnen we helaas geen standaard antwoord formuleren. Er zit namelijk een groot verschil in de belastingregels rondom een eenmanszaak, VOF, en BV. Wel is het goed te weten dat je rekening moet houden met vervreemdingswinst en inkomstenbelasting. Kortom, was het maar zo gemakkelijk! Maar nee, er zijn toch echt een aantal factoren die van grote invloed zijn op de belasting bij de verkoop van je bedrijf. We lichten in dit blog de belangrijkste verschillen uit die invloed hebben op het uiteindelijke bedrag onder de streep.

Stakingswinst bedrijf

Ga je jouw bedrijf verkopen dan betekent het dat je als ondernemers stopt met je bedrijf (=staking) en dat je te maken krijgt met stakingswinst. Stakingswinst wordt gezien als het verschil tussen de werkelijke waarde en de fiscale boekwaarde van een bedrijf. Bij de stakingswinst komt een simpel rekensommetje kijken. Deze kunnen we namelijk berekenen door middel van de boekwaarde van het bedrijf. Het verschil tussen deze boekwaarde en de waardebepaling van het bedrijf die wordt uitgevoerd op moment van bedrijfsovername of -beëindiging is jouw stakingswinst. In het jaar dat jij afstand doet van jouw bedrijf zal de stakingswinst als onderdeel gezien worden van het jaarinkomen. Het slechte nieuws is dat je hier dus ook inkomstenbelasting over zult moeten betalen. Het goede nieuws is dat je nog gebruik mag maken van een stakingsaftrek. Dit betekent dat je maximaal €3.630,00 mag aftrekken van de berekende stakingswinst.

Om het wat duidelijker te maken geven we graag een voorbeeld van stakingswinst bij een bedrijf. Stel jij verkoopt jouw bedrijf met een bedrijfspand dat in de boeken staat voor 200.000 euro. In werkelijkheid is de waarde van dit pand echter 303.630 euro. Na de vermindering van de stakingsaftrek (van 3630 euro) blijft dus een belastbare stakingswinst over van 100.000 euro. Nu heeft dit betreffende bedrijf ook nog winst gemaakt en daardoor valt de stakingswinst in de hoogste belastingschijf. Op dat moment betaal je - op basis van de belasting in 2023 - 52% belasting, wat neerkomt op een bedrag van 52.000 euro. Nu zijn er slimme manieren om met deze belasting bij het verkopen van je bedrijf om te gaan. Denk aan een lijfrenteaftrek. Hierover later meer.

Rechtsvormen: deze belasting betaal jij bij een bedrijfsovername

Na een bedrijfsovername moet je, afhankelijk van de rechtsvorm, verschillende soorten belasting betalen. Zo speelt vennootschapsbelasting een rol bij het verkopen van een eenmanszaak en een VOF. Daarnaast betaal je in deze rechtsvormen ook inkomstenbelasting, iets wat ook bij een BV van toepassing is. Om te achterhalen hoeveel inkomstenbelasting er betaald dient te worden, moeten we iets dieper op het bedrijf in kwestie ingaan.

"De belasting die je moet betalen bij het verkopen van jouw bedrijf is namelijk niet voor iedere rechtsvorm hetzelfde."

De tarieven van inkomstenbelasting zijn verdeeld over twee boxen; box 1 en box 2.

Box 1: Aan de hand van twee drempels moet je inkomstenbelasting te betalen. Dit geldt voor de rechtsvormen maatschap, vennootschap onder firma (VOF), commanditaire vennootschap en eenmanszaak. Tot €75.518 geldt een percentage van 36,97% en daarboven betaal je 49,50% belasting.

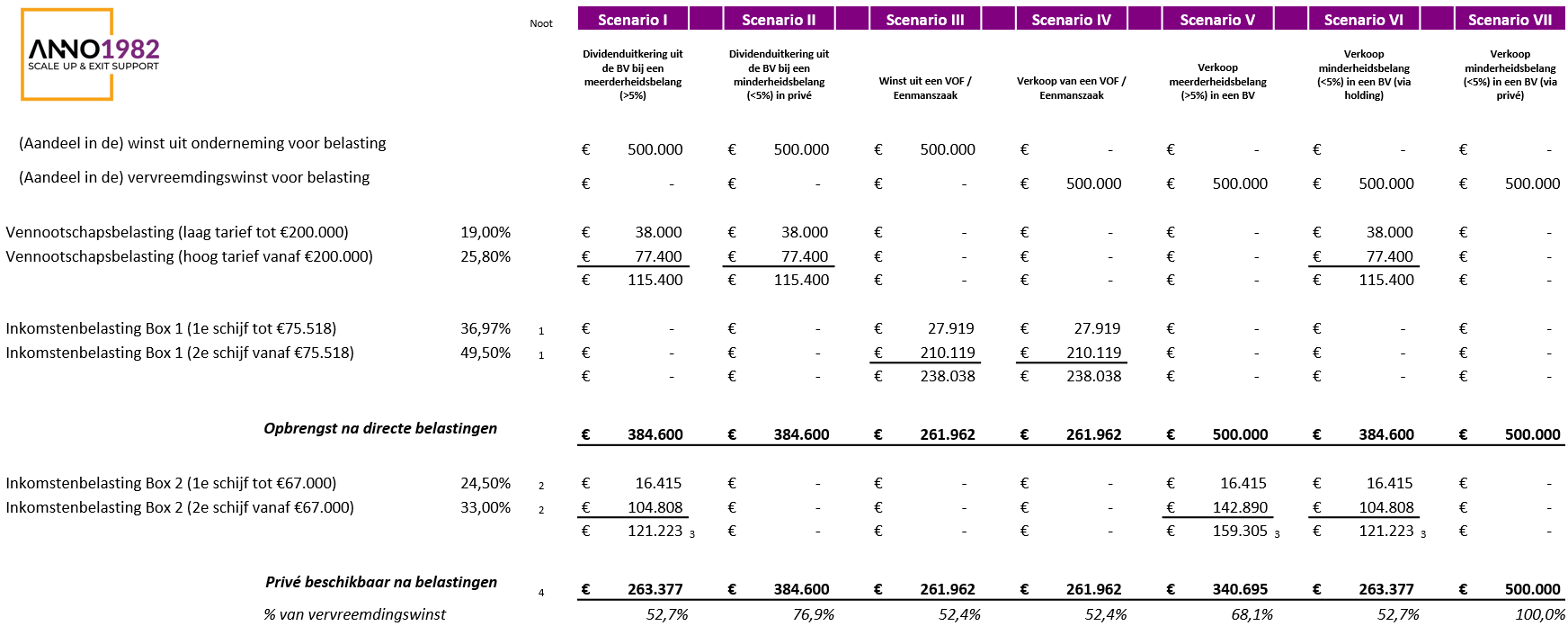

Box 2: Vanaf 2024 gelden ook hier twee staffels. Waar je in 2023 nog 26,9% inkomstenbelasting moest betalen, is dat per 2024 verandert naar 24,5% tot €67.000 en daarboven 33%. Dit geldt in het geval je de opbrengsten uit de verkoop van je bedrijf naar privé wilt uitkeren. Het gaat hierbij om de verkoop van een besloten vennootschap (BV). Dit zijn vaste percentage die voor alle bedrijven die de rechtsvorm besloten vennootschap hanteren van toepassing is. Om je op weg te helpen delen we graag een aantal scenario's met je. We gaan hierbij uit van de belasting die je in 2024 moet betalen bij het verkopen van je bedrijf.

Voordat ik wat dieper de scenario's in duik is het goed even de toelichtingen (nummer 1 t/m 5 in de tabel) te benoemen:

- In deze vereenvoudigde berekening is geen rekening gehouden met eventuele andere Box 1 componenten (bijvoorbeeld: inkomen uit arbeid, eigen woning, etc.).

- In deze vereenvoudigde berekening is geen rekening gehouden met eventuele andere Box 2 componenten en eventueel fiscaal partnerschap.

- Voor dit overzicht wordt aangenomen dat de volledige verkoopwinst aan privé wordt uitgekeerd, al dan niet indirect via een personal holding. Box 2 belasting is middels een personal holding uit te stellen totdat de overgebleven winst als dividend wordt uitgekeerd aan privé.

- In deze vereenvoudigde berekening is geen rekening gehouden met eventuele Box 3 inkomstenbelasting.

- De verkoopwinst is weliswaar onbelast, echter over de periode waarin de belegging (<5% belang) wordt aangehouden is Inkomstenbelasting Box 3 verschuldigd, waarbij als grondslag de waarde in het economische verkeer moet worden gehanteerd.

Laat ik per scenario even een korte toelichting geven. Ik begin daarbij echter met twee scenario's die eigenlijk niets te maken hebben met de belasting die je moet betalen bij de verkoop van je bedrijf. Ik start hiermee omdat ik vaak de opmerking krijg dat een ondernemer 'net zo goed nog een paar jaar door kan ondernemen en de winst kan opstrijken, in plaats van het bedrijf te verkopen'. Dit klopt echter niet in het geval van en BV! In de voorbeelden ga ik uit van een winst of verkoopwaarde van €500.000 euro. Hier zijn de genoemde percentages ook allemaal op gebaseerd.

Scenario I: Winst uit een BV met een meerderheidsbelang >5%

Wanneer je in een BV 500.000 euro winst maakt moet je vennootschapsbelasting en inkomstenbelasting betalen. In totaal ben je - om het geld naar privé te halen - al snel 47,3% kwijt aan de belastingdienst. Verkoop je een meerderheidsbelang (groter dan 5%) van jouw BV, dan betaal je over datzelfde bedrag 'slechts' 31,9%. Kortom, je moet als ondernemer langer doorwerken om op basis van winst hetzelfde bedrag op je privérekening te krijgen.

Scenario II: Winst uit een BV met een minderheidsbelang <5% in privé

Het principe van scenario I geldt ook in dit scenario. Het kan bij een minderheidsbelang (in een BV) interessant zijn om aandelen in privé te houden. Op dat moment hoef je namelijk uitsluitend vennootschapsbelasting te betalen over de winst die je vanuit de BV krijgt. Je 'bespaart' de inkomstenbelasting die je vanuit een BV wel moet betalen.

Scenario III & IV: Winst uit een VOF/ eenmanszaak of Verkoop VOF/ Eenmanszaak

Bij deze rechtsvormen ga je merken dat winst of verkoop gelijk belast worden. Wel is het goed om daarbij te beseffen dat het in scenario 3 gaat om winst uit de onderneming en in het andere scenario (4) om vervreemdingswinst. In beide gevallen heb je te maken met Inkomstenbelasting Box 1. Daarom zie ik vaak dat ondernemers hun VOF of eenmanszaak bij de verkoop van hun bedrijf graag omzetten naar een BV. Hier zitten echter flink wat haken en ogen aan. Je kunt in dat geval je BV uitsluitend verkopen als je of:

a) de waarde ruisend inbrengt en dus vooraf belasting betaalt;

b) na de omzetting van een VOF naar een BV je bedrijf 3 jaar lang niet verkoopt.

Laat je hier voorafgaan aan de verkoop van je VOF of eenmanszaak goed over informeren om vervelende situaties te voorkomen.

Scenario V: Verkoop meerderheidsbelang (>5%) in een BV

Qua belasting is dit een van de meest interessante scenario's als je denkt aan de verkoop van je bedrijf. Je betaalt pas belasting op het moment dat je het ontvangen bedrag naar privé wilt uitkeren. Op dat moment moet je inkomstenbelasting betalen aan de hand van twee staffels van 24,5% tot €67.000 en daarboven 33%. Het voordeel is dat je voor die tijd het geld kunt herinvesteren, zonder direct een deel naar Den Haag over te maken. Daarnaast kun je mogelijk gebruik maken van een fiscaal partnerschap waardoor je de drempel kunt verhogen. Ook dit is het onderzoeken waard.

Scenario VI: Verkoop minderheidsbelang (<5%) in een BV (via holding)

Op basis van dit scenario wordt het al snel duidelijk dat je een minderheidsbelang beter in privé kunt houden. In scenario II lieten we namelijk zien dat een minderheidsbelang gunstiger is om in privé te houden. Heb je geen deelnemersvrijstelling, dan wordt de opbrengst namelijk in een BV extra belast bij de verkoop. Je betaald namelijk direct vennootschapsbelasting en moet dan nog eens inkomstenbelasting betalen als je het naar privé wilt halen. In scenario VII zie je dat je vanuit privé zelfs helemaal geen belasting hoeft te betalen over een minderheidsbelang via privé.

Scenario VII: Verkoop minderheidsbelang (<5%) in een BV (via privé)

Een minderheidsbelang via privé wordt bij de verkoop van een bedrijf niet door de belastingdienst belast. Dit klinkt natuurlijk te mooi om waar te zijn, en dat is het ook. De verkoopwinst is weliswaar onbelast, echter over de periode waarin de belegging (<5% belang) wordt aangehouden is Inkomstenbelasting Box 3 verschuldigd, waarbij als grondslag de waarde in het economische verkeer moet worden gehanteerd.

Aanvullend zijn er verschillende manieren om jouw belastingheffing uit te kunnen stellen of zelfs helemaal te voorkomen. Afhankelijk van de rechtsvorm die je hanteert kun je denken aan interne verkoop (een medewerker die jouw bedrijf overneemt), bedrijfsovername door de volgende generatie binnen de familie of verandering van rechtsvorm. Meer weten over de belasting die jij moet betalen bij het verkopen van jouw bedrijf? We kijken graag met je mee om te bepalen wat het beste pad is dat we met jouw rechtsvorm kunnen bewandelen! Plan direct een afspraak met ons in.

Oudedagsreserve over de winst

Als je op de korte termijn een belastingvoordeel wilt creëren wordt het vanaf hier tijd om goed op te letten. Dit kan namelijk! We vertellen je graag iets meer over de oudedagsreserve. Wat dit precies inhoudt? Wanneer je inkomstenbelasting betaalt mag je er als ondernemer zijnde voor kiezen om op jaarlijkse basis een deel van de behaalde winst te ‘reserveren’. Wel moet je er goed voor waken dat dit geld niet letterlijk opzij gezet wordt. Het is echt puur en alleen een reservering van een bepaald bedrag van jouw winst. Door dit bedrag te reserveren realiseer je een situatie waarin de belastingheffing over dit bedrag wordt uitgesteld. Hallo belastingvoordeel!

"Ga je jouw bedrijf verkopen, denk dan vooraf goed na over de wijze waarop je slim om kunt gaan met de belasting die je moet afdragen."

Extra lijfrentepremieaftrek bij overname

We gaan weer even terug naar punt nummer één; stakingswinst. Het is namelijk toegestaan om een gedeelte van deze winst in te zetten om lijfrentepremies te betalen. Het gevolg hiervan is dat je het recht krijgt op één extra lijfrentepremieaftrek. Hoeveel dit precies is, hangt ook weer van jouw persoonlijke situatie af. Hoe oud ben je? Waarom is de keuze voor een bedrijfsovername of -beëindiging gemaakt? En zo nog een aantal vragen. Afhankelijk van de situatie kan de aftrek stijgen tot een kleine €475.000,00. Zeker de moeite waard om uit te zoeken dus!

Zoals je kunt lezen zijn er veel aspecten waar je rekening mee moet én wilt houden op fiscaal vlak. Belasting in relatie tot het verkopen van jouw bedrijf kent veel haken en ogen. Een doordachte exit strategie is van ontzettend grote waarde. Om dit allemaal in je eentje tot een geslaagd resultaat te brengen is praktisch onmogelijk. We raden je dan ook aan om een gespecialiseerde bedrijfsovername specialist in te zetten. Als je niet goed weet welke experts dit kunnen zijn en waar je deze kunt vinden, dan gaan we graag met je in gesprek. Als wij je niet zelf kunnen helpen, hebben we geheid de juiste specialisten in onze contactenlijst om je naar te verwijzen.

Kennis

Anno1982

Populair

Jouw uitdaging?

Contact

© Anno1982 2024. Alle rechten voorbehouden.