Bedrijfsovername: Vergeet deze belangrijke documenten niet

Een bedrijfsovername is een proces waar enorm veel energie, tijd en vertrouwen in gaat zitten. Daarbij kun je je bedrijf verkopen natuurlijk maar één keer goed doen. Heel belangrijk dus, dat je geen enkel belangrijk document mist tijdens het bedrijfsovernameproces. Om ervoor te zorgen dat jij ook een complete documentatie kunt realiseren, hebben we alle belangrijke documenten die bij een bedrijfsovername komen kijken voor je op een rijtje gezet. Hierbij hebben we een onderverdeling gemaakt, waarbij alle documenten gekoppeld zijn aan een specifieke fase in het proces.

Documenten in de oriëntatiefase

Heeft een partij interesse getoond in de overname van jouw bedrijf? In dat geval is het verstandig om zo vroeg mogelijk in het proces te beginnen met de eerste twee documenten:

Geheimhoudingsverklaring/ Non-Disclosure Agreement

Gevoelige bedrijfsinformatie wil je niet zomaar aan iedereen voorleggen. De geheimhoudingsverklaring, ook wel bekend als non-disclosure agreement (NDA), zorgt ervoor dat deze informatie enkel in vertrouwen wordt overgedragen. Dit bevordert een open en eerlijk overleg tussen de koper en verkoper, zonder het risico op gebruik van bedrijfsgegevens of de openbaarmaking hiervan. Zowel bedrijfsgeheimen, als financiële gegevens en strategische plannen, worden op die manier beschermd tijdens de onderhandelingen. Nu tekenen maar weinig potentiële kopers een geheimhoudingsverklaring met een boetebeding. Veel ondernemers vragen zich daarom af wat de waarde is van een dergelijke NDA.

Onze tip: werk nooit zonder een NDA, zelfs al voelt het meer als een gentlemens-agreement. Laat je daarbij eventueel bijstaan door een juridisch adviseur om tot een goede NDA te komen.

Financieel memorandum

Tijdens een oriëntatiefase vraagt een potentiële koper al snel om jaarrekeningen of andere financiële informatie. Ons advies; deel dit niet zomaar. Maak een beknopt financieel memorandum met daarin een samenvatting van je cijfers. Verwerk hierin ook normalisaties of eventuele metrics die relevant zijn voor jouw type bedrijf. Op die manier kan een koper bepalen of het interessant is om überhaupt het vervolggesprek aan te gaan.

Documenten tijdens de bedrijfswaardering

Alvorens je met een potentiële koper in gesprek gaat, wil je natuurlijk graag weten welke (financiële) verwachtingen je mag hebben bij de bedrijfsovername. Ook de koper is benieuwd waar hij of zij aan toe is. Hiervoor is er een viertal documenten belangrijk in deze fase.

Prijsindicatie

Hoe verkoopklaar is jouw bedrijf eigenlijk? En gaat de koopprijs genoeg zijn om jouw persoonlijke (financiële) doelen te realiseren? Die vragen zijn cruciaal bij de start van iedere bedrijfsovername. Om te ontdekken of jouw

bedrijf verkoopklaar is én of de koopprijs in de buurt komt van jouw verwachtingen voeren wij in deze fase een nulmeting uit. Hierin kijken we aan de hand van een uitgebreide vragenlijst naar de verschillende aspecten die de bedrijfswaarde kunnen beïnvloeden. Ook voeren we een financiële analyse uit. Op basis hiervan wordt een

waardebepaling van jouw bedrijf uitgevoerd. Zo weet je precies waar je aan toe bent. Benieuwd hoe jouw bedrijf ervoor staat? Voer onze Exit Ready Scan uit.

Kopersprofiel

Je wilt je bedrijf niet zomaar aan iedereen verkopen. Daarom is het essentieel om jouw ideale exit strategie uit te werken en te bepalen en welke partij daar het beste bij past. In deze fase is het kopersprofiel daarom een belangrijk document voor de bedrijfsovername.

In het kopersprofiel wordt omschreven hoe de ideale koper eruit ziet. Denk daarbij aan private equity, een strategische koper, jouw medewerkers, een concurrent of een financiële partij. Criteria waaraan de koper dient te voldoen, dat is daarbij nodig om uit te werken.

Ten aanzien van de criteria kun je denken aan de financiële positie van de koper, maar ook het type koper (strategisch of financieel), de cultuur en het beleid van de koper en de fitting van het assortiment, het imago en de marktpositie. Het kopersprofiel geeft meer inzicht in de wensen van de verkoper en helpt teleurstellingen te voorkomen. Daarbij kun je natuurlijk gerichter op zoek gaan naar de beste kandidaat-koper.

Informatiememorandum

Een informatiememorandum (IM) is één van de belangrijkste documenten dat in de voorbereidende fases wordt opgesteld, om de potentiële koper(s) inzicht te geven in het bedrijf. Een informatiememorandum moet een volledig beeld geven van jouw bedrijf. Denk daarbij aan de activiteiten en de afnemers van het bedrijf. Maar ook personeelssituaties, aandeelhoudersstructuren, USP’s, management en cijfers worden beschreven. Onder andere de exploitatiecijfers en de balanscijfers zullen voor de koper belangrijk zijn. Tevens wordt er in een informatiememorandum direct aangekaart wat de criteria voor een kandidaat-koper zijn en hoe de vervolgprocedure eruit zal gaan zien. Zo kan de koper zelf ook al een afweging maken, of de overname van het bedrijf past bij de eigen wensen en methodieken.

- Benieuwd waar een goed IM aan moet voldoen?

Lees hier 12 tips om een goed informatie memorandum te maken.

Documenten tijdens de prijsonderhandeling

Koper en verkoper hebben altijd zo hun eigen ideeën bij een bedrijfsovername. Voordat de deal rond is, willen beide partijen daarom graag ontdekken of ze op één lijn liggen. Op dat moment kan de potentiële koper een Term sheet of Non Binding Offer uitbrengen. Tevens is er een Letter of Intent benodigd, om de intentie van beiden vast te leggen. Met deze juridische documenten bedrijfsoverdracht vergemakkelijken is van harte aan te raden.

Non Binding Offer (NBO)

Dit belangrijke bedrijfsovername document wordt opgesteld door de geïnteresseerde koper. In een Non Binding Offer (ook wel een biedingsbrief genoemd), doet de koper een voorstel dat omschrijft hoe de transactie eruit kan komen te zien. De koopprijs die betaald moet worden is hiervan een essentieel onderdeel, maar ook de bijbehorende voorwaarden mogen niet vergeten worden. Een Non Binding Offer biedt een heldere basis voor verdere onderhandelingen, zonder dat er juridische verplichtingen zijn voor beide partijen. Koper en verkoper krijgen een beter beeld van de wederzijdse wensen en verwachtingen, zodat er kan worden besloten of er verder onderhandeld gaat worden.

- Benieuwd waar een goed Non Binding Offer aan moet voldoen?

Lees hier wat een goed Non-Binding Offer omvat.

Letter of Intent (LOI)

In de Letter of Intent (LOI), ook wel de intentieovereenkomst genoemd, bevestigen koper en verkoper dat ze de intentie hebben om de deal te sluiten. Deze instemming wordt gegeven naar aanleiding van de opgestelde hoofdlijnen van de bedrijfsovername en de eerder overgedragen documenten voor de bedrijfsovername. Het sluiten van zo’n intentieverklaring geeft wederzijds vertrouwen. De belangrijke afspraken in een LOI zijn bindend, waaronder de verkoopprijs, afspraken over het boekenonderzoek, het type transactie en een beschrijving van het bedrijfsgedeelte dat overgenomen zal worden. Is het ongewenst dat de LOI bindend is? Dan moeten er ontbindende voorwaarden worden beschreven in de LOI. Deze kunnen onder andere gericht zijn op negatieve uitslagen van boekenonderzoek en het niet rondkrijgen van de benodigde financiën.

- Benieuwd wat een inventieovereenkomst is?

Lees hier hoe je komt tot een goede Letter of Intent.

Documenten tijdens de Due Diligence

Tijdens een Due Diligence onderzoek worden alle hoeken en gaten van het bedrijf onderzocht, om de financiële, fiscale, commerciële en juridische positie van het bedrijf te bepalen. Dit doet de koper om er zeker van te zijn dat er geen onwelkome verrassingen achter gesloten deuren bestaan.

Due Diligence kan door de koper zelf worden uitgevoerd, maar wordt veelal uitbesteed aan een expert, die wordt ingeschakeld door de koper.

De volgende documenten zijn tijdens de Due Diligence relevant:

Verzoeklijst

De verkoper zal van de koper een Due Diligence verzoeklijst ontvangen. Op deze verzoeklijst staat precies welke documenten en toelichtingen de koper nodig acht, om het Due Diligence onderzoek nauwkeurig uit te kunnen (laten) voeren. Ben je overigens bewust dat het hierbij al vaak om 100 tot 200 documenten gaat die in de virtuele dataroom geüpload moeten worden.

Als verkoper doe je er overigens goed aan om deze informatie te delen en samen met overige relevante documentatie op tafel te leggen. Hierdoor kun je als koper namelijk de garantieverplichtingen in de koopovereenkomst minimaliseren.

Rapporten

Uit het due diligence onderzoek komen natuurlijk ook vele resultaten. Deze resultaten worden vastgelegd in de Due Diligence rapporten. In de meeste gevallen zal jij als verkoper deze documenten niet onder ogen krijgen. De koper betaalt immers voor het due diligence onderzoek en is daarmee eigenaar van de informatie. Wel verstrekt een koper eventuele opsommingen of samenvattingen, om eventuele onjuistheden nog tijdig te kunnen markeren en aan te passen. Laat je bedrijfsovername specialist actief vragen om deze informatie. Hij/ zij krijgt vaak net wat meer losgepeuterd dan wanneer je dit zelf probeert. Op basis van de rapporten met conclusies en aanbevelingen zal een koper de definitieve contracten op gaan maken. Deze conclusies en aanbevelingen worden veelal níet gedeeld met de verkoper.

Documenten tijdens de contractonderhandeling

De onderhandelingen voor een bedrijfsovername focussen zich vaak op het non binding offer, de intentieovereenkomst en de koopcontracten. Dat er voor de contractonderhandeling ook vele belangrijke documenten voor bedrijfsovernames bestaan, zal dan ook geen verrassing zijn. In deze documentatie leg je de kern van de bedrijfsovername vast.

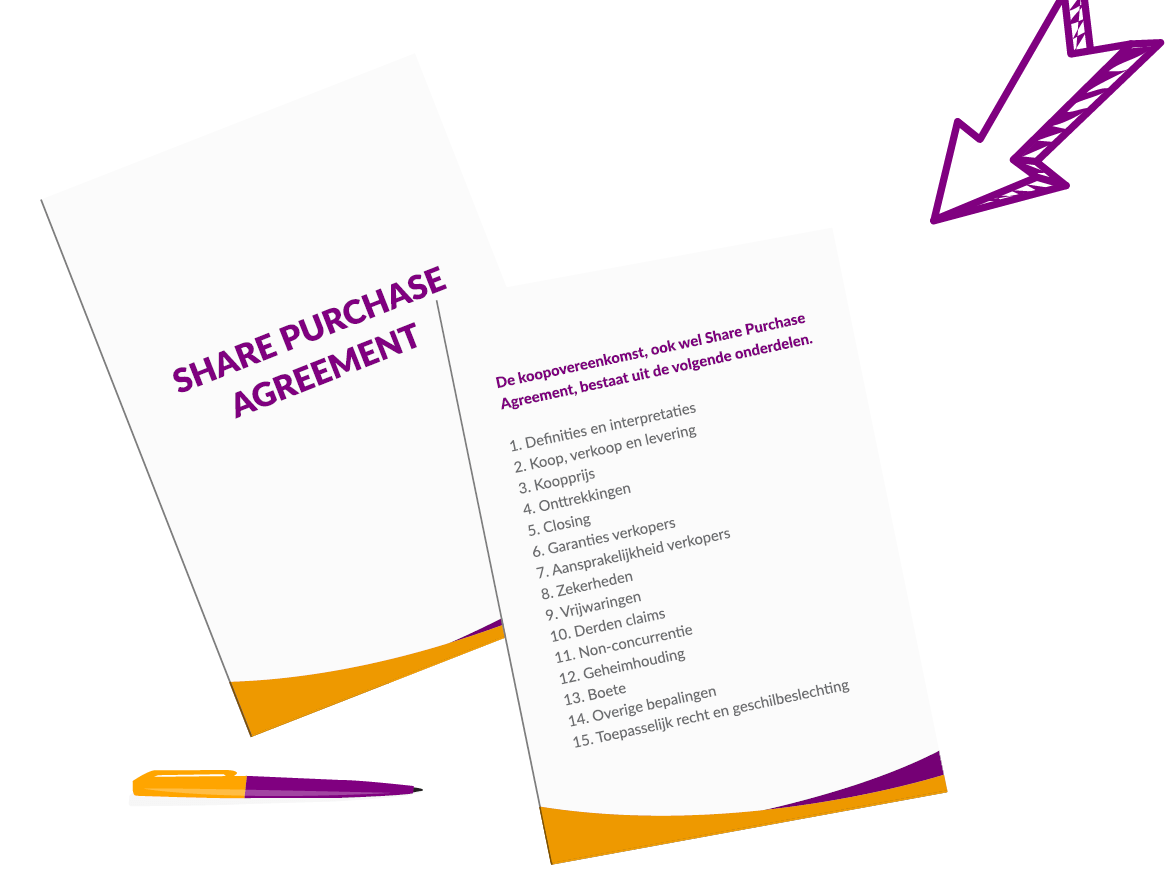

Share Purchase Agreement

Een andere benaming voor koopovereenkomst is Share Purchase Agreement (SPA). In de SPA worden alle afspraken op papier gezet, die de basis vormen van de bedrijfsovername. Het is gebruikelijk dat de advocaat van de koper deze koopovereenkomst opstelt. De Share Purchase Agreement bestaat uit een aantal onmisbare onderdelen:

- Garanties: In dit onderdeel worden alle situaties en gebeurtenissen omschreven, die voor de koper een reden vormen om de verkoper aansprakelijk te stellen. Was de koper op de hoogte van het risico dat tot de situatie of gebeurtenis heeft geleid? Dan hoeft de verkoper in principe niet op te treden om de schade te vergoeden. Dit is dan ook de reden dat alle mogelijke gebreken en risico’s het beste direct op tafel gelegd kunnen worden door de verkoper. De garanties hebben als doel om verantwoordelijkheid af te bakenen voor beide partijen.

- Disclosures: Soms zijn zaken die tot een (economisch) risico kunnen leiden, bij zowel de koper als de verkoper bekend en ligt dit risico bij de koper. Om te voorkomen dat hier achteraf onenigheden en discussies over ontstaan, worden er disclosers opgenomen in de Share Purchase Agreement. Op die manier is duidelijk wie van welke zaken op de hoogte was en bij wie de verantwoordelijkheid hiervoor ligt.

- Vrijwaringen: Als de economische gevolgen van specifieke zaken onbekend zijn, dan is het lastig om de verantwoordelijkheid hiervan bij iemand neer te leggen. Voor deze zaken kan de koper vrijwaring aanvragen. De koper is dan dus wel op de hoogte van de zaken, maar kan de gevolgen ervan niet verwerken in de koopsom. De aansprakelijkheid blijft in dat geval bij de verkoper liggen.

- Completion accounts:

Tot de Completion Accounts behoren de jaarrekening en/of alle tussentijdse cijfers, die samen gebruikt worden om de Cash en Debt free koopsom te kunnen berekenen. Een essentiële toevoeging aan de koopovereenkomst.

Hierbij een overzicht van de relevante onderwerpen in een Share Purchase Agreement. Het is verstandig om je bij te laten staan door een M&A advocaat. De SPA is namelijk het sluitstuk van jouw bedrijfsverkoop.

- Benieuwd naar meer informatie over de Share Purchase Agreement?

Lees hier wat er in een goede Share Purchase Agreement staat.

Flow of Funds

De Flow of Funds brengt de geldstromen tussen de betrokken partijen in kaart. Eigenlijk documenteert de Flow of Funds dus de route van financiële transacties, zoals betalingen, leningen en investeringen, die tijdens de overname plaatsvinden. De notaris zal op basis van de Flow of Funds controleren welke bedragen aan wie toebehoren en deze vervolgens uitkeren. Deze betalingen lopen in alle gevallen van een rekening van de notaris: de kwaliteitsrekening of de derdengeldrekening.

Leveringsakte

Bij een activa- of aandelenoverdracht, zullen de aandelen of activa ook juridisch moeten worden overgedragen. Dit proces verloopt via een notaris. In een notariële akte worden de aandelen of activa officieel overgedragen aan de koper. Pas hierna is de transactie rechtsgeldig afgerond.

KvK melding

De Kamer van Koophandel moet weten welke eigenaren er actief zijn in een bedrijf en hoe de bestuursstructuur eruit ziet. Op het moment dat er een bedrijfsovername plaatsvindt, zul je deze dan ook bij de KvK door moeten geven. Middels een formulier breng je de KvK op de hoogte van de wijziging in aandeelhouders- en bestuursstructuur. De Kamer van Koophandel zal deze wijzigingen vervolgens doorvoeren in hun eigen systemen.

Ultimate Beneficial Owner formulieren

De UBO formulieren (Ultimate Beneficial Owner formulieren) zijn bedoeld om kenbaar te maken wie de uiteindelijke begunstigde van het bedrijf is. Bij een bedrijfsovername natuurlijk niet onbelangrijk! De UBO formulieren dienen nauwkeurig te worden ingevuld, met gedetailleerde informatie over de nieuwe begunstigde en eventuele andere begunstigden die betrokken blijven bij het bedrijf. In de UBO formulieren worden alle personen die profiteren van, of controle hebben over, het bedrijf beschreven – inclusief aandeelhouders en bestuurders. Dit leidt tot meer transparantie, een lager risico op witwassen en het voldoen aan regelgevingen.

Vrijgavebrief van de bank

Een vrijgavebrief van de bank is het laatste document dat het vertrouwen vanuit beide partijen kan bevestigen. In deze vrijgavebrief laat de bank van de ondernemer weten dat er voldoende financiering beschikbaar is en dat er geen bezwaren bestaan tegen de transactie. Hierdoor wordt voor koper en verkoper bevestigd dat de deal op financieel vlak probleemloos gesloten kan worden. De overname zal dus soepeler verlopen.

Documenten in de closingfase

Ook tijdens de closing is er nog één relevant document te noemen.

Closing Agenda

Om de bedrijfsovername tot in de puntjes netjes uit te voeren, wordt er (vaak door de notaris) ook een Closing Agenda gemaakt. Dit overzicht toont alle actiepunten die nog afgevinkt moeten worden bij de closing. Onderdeel hiervan zijn de deadlines, documentenoverdracht en overname van verantwoordelijkheden. Met de closing wordt in de meeste gevallen het leveren van de aandelen bedoeld. Met het hanteren van een Closing Agenda, wordt er toegewerkt naar een soepele transactie en afronding hiervan.

Advies nodig bij een bedrijfsovername?

Wat een lijst hè? Het mag inmiddels wel duidelijk zijn dat je bij een bedrijfsovername aan ontzettend veel documenten en regelingen moet denken. Bedrijfsovername advies kan je helpen om door de bomen het bos weer te zien. Ook kunnen we je ondersteunen bij het opstellen van alle documenten en het uitvoeren van de onderhandelingen met de andere partij. Voor iedere bedrijfsovername ben je bij ons aan het juiste adres.

Kennis

Anno1982

Populair

Jouw uitdaging?

Contact

© Anno1982 2024. Alle rechten voorbehouden.