Bedrijfsovername: waar laten ondernemers geld liggen?

Zit jij eraan te denken je bedrijf te verkopen? Goed dat je dan op dit blog terecht bent gekomen, want veel ondernemers laten veel geld liggen bij een bedrijfsovername. Want heb jij al wel eens gehoord van normalisaties, een cash & debt free correctie of het verschil tussen de closing datum en effectieve datum? Deze – en nog veel meer – termen zijn belangrijk om eigen te maken als je nadenkt over een bedrijfsverkoop.

Tips om het maximale uit een bedrijfsovername te halen

Om het maximale uit een bedrijfsovername te halen, is het allereerst belangrijk om te beseffen dat er verschillende vormen van bedrijfsovernames zijn. Zo kan er sprake zijn van de aankoop van aandelen. Hierin onderscheiden we over het algemeen twee smaken. In de eerste vorm neemt de koper een volledig bedrijf over en blijft de verkoper vaak nog in de vorm van een earn-out betrokken of neemt volledig afscheid van het bedrijf. Een alternatief is de pre-exit, waarbij het juist gaat om een gedeeltelijke overname van de aandelen. In deze situatie blijft de verkoper vaak een belangrijke rol spelen na de bedrijfsovername met als doel een mooie tweede exit te realiseren.

Een volledig andere route is de verkoop van activa, waarbij het koperbedrijf specifieke activa (zoals gebouwen, patenten of klantenbestanden) van het verkopende bedrijf overneemt. Bij het verkopen van een VOF of een eenmanszaak geldt dit altijd. Bij het verkopen van een BV zitten hier echter nogal wat belasting-gerelateerde haken en ogen aan. Daarom is het bij het overnemen van een BV interessanter om een aandelentransactie te doen. We zien een activa/passiva transactie daarom ook minder vaak voorbij komen. Onze eerste tip is dan ook om goed na te denken over jouw exit strategie en te bepalen hoe jij het maximale uit je bedrijfsovername kunt halen. Maar we hebben nog meer tips die je ook écht geld gaan opleveren. Hieronder hebben we onze tien belangrijkste voor je op een rijtje gezet. Veel leesplezier! Luister je liever naar een Podcast? Tijdens ons interview met de We Love SaaS Community delen we de 10 tips die je ook in dit blog kunt lezen.

Tip 1: Zorg dat je eenmalige kosten normaliseert

Ieder bedrijf heeft jaarlijks te maken met eenmalige uitgaven die afwijken van de standaard bedrijfsvoering.

Een personeelsfeest, software-implementatie, eenmalige claim, specifiek juridisch advies of een afkoopsom voor slecht functionerend personeel; het zijn allemaal voorbeelden van normalisaties.

Deze kosten hebben de EBITDA namelijk negatief beïnvloed en dat heeft direct invloed op de waardebepaling van jouw bedrijf.

Het doel van normalisaties is het creëren van een genormaliseerde of aangepaste winst-en-verliesrekening die een realistischer beeld geeft van de onderliggende operationele prestaties en het voortdurende inkomstenpotentieel van het bedrijf. Dit helpt kopers om de ware waarde van een bedrijf te beoordelen en vergemakkelijkt een eerlijke prijsonderhandeling tussen koper en verkoper. Had je bovengenoemde eenmalige kosten niet gemaakt, dan was je winst namelijk hoger uitgevallen en had je waarschijnlijk een hogere enterprise value gekregen. Hoe dat zit, leggen we je graag uit aan de hand van een voorbeeld:

Stel, je hebt in een bepaald jaar een resultaat van €1 miljoen EBITDA weten te behalen. Er komt een koper en die biedt maar liefst 5 keer de EBITDA, wat dus neerkomt op een enterprise value van €5 miljoen. Maar stel, je hebt in dat jaar enkele eenmalige uitgaven gehad: een personeelsfeest van €25.000, een juridisch geschil van €10.000 én een software-implementatie van €30.000. Als deze uitgaven niet hadden plaatsgevonden, dan had je winst dus €65.000 hoger uit kunnen komen. De winst was dan dus €1.065.000 geweest. Had de koper deze informatie vooraf geweten, dan had jij dus 5 keer €1.065.000 = €5.325.000 aan enterprise value gekregen. Dat is dus €325.000 die je had laten liggen!

Wil je jouw situatie te bekijken, om zo ook slim geld te verdienen? Plan vrijblijvend een afspraak via onderstaande knop.

Tip 2: Maak goede afspraken over de Cash & Debt Free correctie

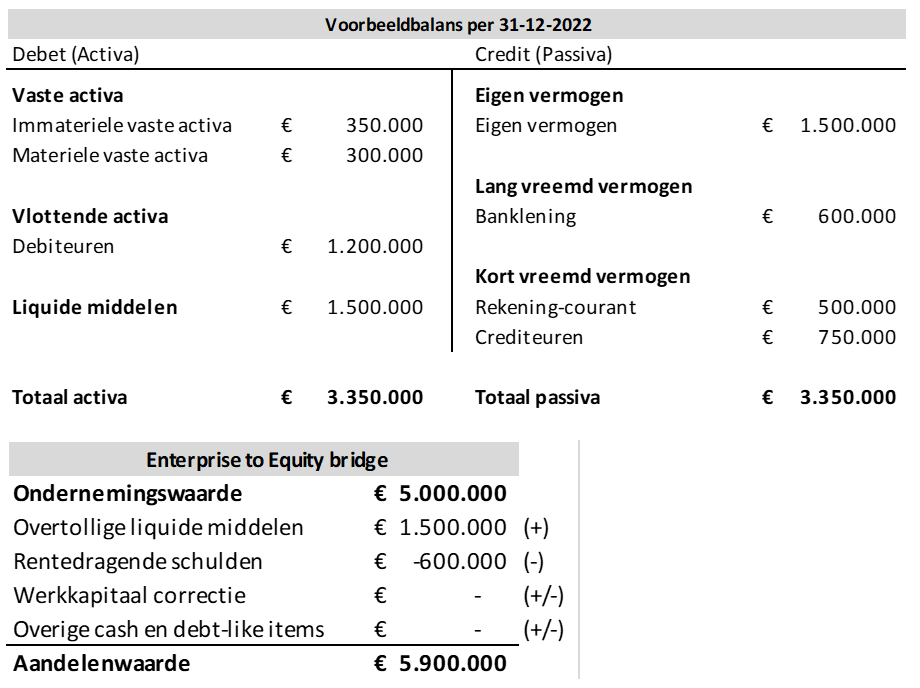

De "Cash en Debt Free" correctie is een belangrijk onderdeel van de waarderings- en onderhandelingsfase bij bedrijfsovernames. Deze correctie zorgt ervoor dat het bedrijf wordt overgedragen zonder contanten (cash) en schulden (debt). Concreet betekent dit:

Mocht jouw bedrijf weinig schulden hebben maar wel overtollige cash beschikken, dan heeft dit een positief effect op de koopprijs. Jij hebt als ondernemer dus nog recht op een extra uitbetaling bovenop de enterprise value!

Het is belangrijk te beseffen dat de koopprijs iets anders is dan de enterprise value. De formule is eenvoudig: de koopprijs van een bedrijf is de enterprise value minus eventuele schulden plus eventuele cash én een correctie voor het Netto Werkkapitaal (NWC). Te vaak zien we dat kopers ‘misbruik’ maken van de gebrekkige kennis die ondernemers hebben over dit onderwerp.

Om goede afspraken te maken over de "Cash & Debt Free" correctie kunnen de volgende stappen en overwegingen nuttig zijn:

- Laat voorafgaand aan een bedrijfsovername een Cash & Debt Free berekening uitvoeren door een financieel specialist of M&A adviseur. Op die manier kom je goed beslagen ten ijs.

- Maak een berekening van het Netto Werkkapitaal (NWC): Het netto werkkapitaal is cruciaal bij het vaststellen van de operationele liquiditeit van een bedrijf. Goede afspraken over welke elementen tot het NWC behoren (zoals voorraden, debiteuren, crediteuren) en hoe deze worden gewaardeerd (bijv. ouderdom van debiteuren) zijn essentieel. Stel een normaal niveau van NWC vast dat nodig is voor de bedrijfsvoering, zodat correcties kunnen worden gemaakt als het daadwerkelijke NWC bij de overname hoger of lager is.

- Definieer duidelijk de termen "Cash", "Debt" en “NWC”. Zorg ervoor dat beide partijen overeenkomen wat precies onder 'cash' en 'debt' wordt verstaan. Dit kan variëren afhankelijk van de context en kan bijvoorbeeld ook kortlopende beleggingen of bepaalde soorten schulden omvatten. Laat je bijstaan door een M&A advocaat of M&A adviseur en leg dit al vast in de intentieovereenkomst.

- Implementeer een duidelijk mechanisme voor de aanpassing van de koopprijs gebaseerd op de daadwerkelijke cash, debt en NWC-posities op de datum van overdracht. Dit houdt vaak in dat er een initiële koopprijs wordt afgesproken met de afspraak dat deze wordt aangepast na de definitieve berekening van deze posities op de overnamedatum. In de wereld van bedrijfsovernames zijn er namelijk verschillende manieren om met cash en debt om te gaan, zoals het locked box mechanisme of de closing accounts methode.

- Evalueer de wijze waarop je debiteuren en crediteuren beheert. In de aanloop naar de overname kan het verkopende bedrijf ervoor zorgen dat het NWC niet kunstmatig laag of hoog is. Dit vereist een strategische benadering van het innen van uitstaande vorderingen en het betalen van schulden.

Door deze stappen te volgen kunnen partijen ervoor zorgen dat de "Cash & Debt Free" correctie eerlijk wordt toegepast, waardoor zowel de koper als de verkoper een faire transactie kunnen afronden die de ware waarde van het bedrijf weerspiegelt. Het is raadzaam om financiële adviseurs of een

bedrijfsovername specialist bij dit proces te betrekken om technische details nauwkeurig te beheren en te onderhandelen. Bel ons vooral even voor wat tips & tricks om vooral geen geld te laten liggen tijdens dit onderdeel van de bedrijfsovername.

Tip 3: Besef het verschil tussen de closing en effectieve datum

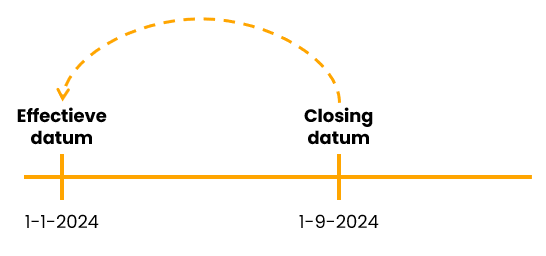

Helaas zien wij dat de wereld van Mergers & Acquisitions bol staat van de afkortingen en benamingen. Zo ook de closing en effectieve datum. De closing datum bij een bedrijfsovername is de dag waarop de transactie formeel wordt afgerond, de koopovereenkomsten worden ondertekend, en de eigendomsoverdracht plaatsvindt. De effectieve datum is de dag waarop de bedrijfsovername juridisch effectief wordt en de koper officieel de controle en het eigendom van het bedrijf of de activa overneemt.

In sommige gevallen kunnen deze datums samenvallen, maar vaak is de effectieve datum vastgesteld in het verleden ten opzichte van de closing datum om administratieve, operationele, of financiële redenen. Nu laten veel ondernemers geld liggen op die drie woorden: ‘IN HET VERLEDEN’.

Want laten we even een voorbeeld nemen:

Stel, jij gaat je bedrijf verkopen en hebt een koper gevonden. Jullie spreken af dat jullie op 1 september 2024 naar de notaris gaan. Dit is dan de closing datum of datum van overdracht. Nu heeft de koper echter gevraagd om de effectieve datum in het verleden te leggen op 1 januari 2024. Op die datum krijgt de koper dus met terugwerkende kracht controle over het bedrijf plus alle verdiensten. Stel jij hebt in de periode tot 1 september winst gemaakt van €500.000, dan is die dus ook voor de koper.

En laat daar nu de schoen wringen. Veel ondernemers zijn zich niet bewust dat één simpele datum zoveel impact kan hebben. Heb jij vooraf niet afgesproken over de winsten tussen de effectieve datum en de closing datum, dan loop je deze dus volledig mis! Helaas kom ik regelmatig ondernemers tegen die naar het ondertekenen van de contracten hiermee geconfronteerd worden. Zorg dat dit jou niet overkomt!

Tip 4: Deel geen jaarrekening maar maak een (financieel) informatiememorandum

Regelmatig ontmoeten wij ondernemers die vol enthousiasme jaarcijfers met een koper hebben gedeeld. Nu is het goed te beseffen dat een accountant een jaarrekening op twee manieren kan opmaken. De eerste manier is gericht op fiscale slimmigheden. De tweede manier is gericht op een optimale bedrijfsverkoop. Hier zit regelmatig een groot verschil tussen. Onze tip om geen geld te laten liggen bij een bedrijfsovername: maak een goed (financieel) informatie memorandum.

Een financieel memorandum (FM), vaak gebruikt in de initiële fasen van het proces van een bedrijfsovername, biedt potentiële kopers een gedetailleerd overzicht van de financiële gezondheid en prestaties van het bedrijf zonder de noodzaak om direct volledige jaarrekeningen te verstrekken.

Het FM, dat regelmatig onderdeel is van het informatie memorandum, stelt verkopers in staat om controle te houden over gevoelige financiële informatie. Dit terwijl ze toch belangrijke inzichten bieden die kopers nodig hebben om een geïnformeerde bieding te doen.

Een goed opgesteld financieel memorandum kan de volgende onderdelen bevatten:

- Executive summary: Een samenvatting van de belangrijkste financiële hoogtepunten, bedrijfsstrategie, en unieke waardepropositie van het bedrijf.

- Bedrijfsoverzicht: Beschrijving van het bedrijf, inclusief geschiedenis, rechtsvorm, locatie(s), en het overzicht van de producten of diensten die het aanbiedt.

- Markt- en industrieanalyse: Overzicht van de markt en industrie waarin het bedrijf opereert, inclusief groeitrends, concurrentielandschap, en marktpositionering.

- Financiële samenvatting: Een gedetailleerde financiële samenvatting die historische financiële prestaties (meestal van de afgelopen 3 tot 5 jaar) en toekomstige financiële prognoses bevat. Dit omvat inkomsten, winstmarges, EBITDA, cashflow, en andere relevante financiële ratio's. Ook zijn hier eventuele normalisaties al in meegenomen.

- Belangrijke financiële indicatoren: Presentatie van kerncijfers en ratio's die de financiële gezondheid en operationele efficiëntie van het bedrijf aantonen, zoals liquiditeitsratio's, schuldratio's, omloopsnelheid van voorraad, en debiteurenbeheer.

- Operationele informatie: Informatie over de operationele aspecten van het bedrijf, waaronder belangrijke processen, productiecapaciteit, leveranciersrelaties, en klantenbestand. Deze informatie is overigens volledig geanonimiseerd. Noem nooit namen van klanten of leveranciers in deze fase van de bedrijfsovername.

- Vermogenspositie: Overzicht van de activa en passiva van het bedrijf, inclusief materiële vaste activa, intellectuele eigendommen, schulden, en leaseverplichtingen.

- Investeringen en kapitaaluitgaven: Details over recente, lopende, en geplande investeringen of kapitaaluitgaven die de toekomstige groei en operationele capaciteit van het bedrijf beïnvloeden.

- Juridische en fiscale overwegingen: Overzicht van eventuele juridische kwesties, geschillen of belangrijke fiscale overwegingen die van invloed zijn op het bedrijf.

Een financieel memorandum dient als een beknopt document dat potentiële kopers in staat stelt om een weloverwogen beslissing te maken over het al dan niet voortzetten met verdere onderhandelingen of due diligence onderzoek. Het is een cruciale stap in het waarborgen van een efficiënt en effectief verkoopproces. Daarnaast voorkomt het dus dat je een verkeerd beeld schetst richting een potentiële koper. Hulp nodig? Als M&A specialist kunnen we je helpen om een goed financieel memorandum te maken! Neem vandaag nog contact met ons op voor een vrijblijvende afspraak.

Tip 5: Zorg dat je volgens de boekhoudregels werkt

Maak jij gebruik van (meer)jaarabonnementen? Dan is deze tip voor jou. Want doe je jouw boekhouding volgens het principe van ‘periodetoerekening’ of in boekhoudtermen beter bekend als 'accrual accounting' (toegepaste of uitgestelde boekhouding)?

Periodetoerekening zorgt ervoor dat kosten en opbrengsten worden toegerekend aan de periode waarin ze daadwerkelijk betrekking hebben, ongeacht het moment van betaling.

Voor een jaarabonnement betekent dit dat de opbrengsten van het abonnement niet in één keer worden geboekt op het moment van verkoop maar worden uitgesmeerd over de looptijd van het abonnement. Als het abonnement bijvoorbeeld €1.200 kost voor een jaar, boek je elke maand €100 als omzet in de boekhouding. Dit proces wordt ook wel "omzet spreiden" of "tijdsevenredige toerekening" genoemd.

Deze manier van boeken helpt bij het verkrijgen van een nauwkeuriger beeld van de financiële resultaten van een onderneming over een bepaalde periode omdat de opbrengsten worden gematcht met de kosten die ze helpen te genereren. Dit is vooral belangrijk voor het maken van financiële rapportages en het analyseren van de bedrijfsprestaties over tijd. Werkt jouw boekhouder niet volgens het accrual accounting principe? Maak daar vandaag nog een eind aan! Een koper zal áltijd de enterprise value willen baseren op werkelijke cijfers. Doe je dit niet dan krijgt een koper dus een vertekend beeld op basis van de jaarrekening. Dit kan na een due diligence leiden tot vervelende discussies en een correctie van het

non-binding offer. Zegt jouw accountant of boekhouder dat dit niet zo is? Plan dan een afspraak met ons in en we leggen jullie graag samen uit waar het mis gaat bij bedrijfsovernames. We kunnen bijvoorbeeld een bedrijfswaardering doen op basis van de werkelijke cijfers en de cijfers waarin de spreiding niet is toegepast. Dan ga je zelf het verschil zien.

Tip 6: Één koper is geen koper

Voorkom dat je ooit in een hoek wordt gedreven door een koper! Om dit te bereiken adviseren we ondernemers altijd om met meerdere potentiële kopers in gesprek te gaan. Op die manier krijg je hopelijk ook meerdere biedingen en ben je in staat om het bod – de prijs en voorwaarden dus – te verbeteren. Het versterkt je onderhandelingspositie natuurlijk aanzienlijk als je niet met één partij praat. Op die manier laat je dus zeker geen geld op tafel liggen!

Verder zien we regelmatig dat naarmate het proces vordert, de verhouding tussen jou en de koper nog wel eens onder druk kan komen te staan. Bij de onderhandelingen van de intentieovereenkomst (letter of intent) en de contracten kan het voorkomen dat die aardige koper zijn ware gezicht laat zien. Het helpt als je ook dan terug kunt vallen op een eerdere partij. Natuurlijk kun je na het tekenen van een intentieovereenkomst niet zomaar naar een andere partij overstappen. Anderzijds hoef je je ook niet in de hoek te laten drukken en kun je ook laten blijken dat je dit niet laat gebeuren als je nog partijen achter de hand hebt.

Tip 7: Let op een juiste timing van de bedrijfsovername

Zet je jouw bedrijf te koop wegen pensioen? Heb je eigenlijk geen energie meer om nog twee jaar in een earn-out constructie voor je bedrijf te werken? Of merk je dat ten tijde van de verkoop je tegenwind hebt met je bedrijf? Het zijn allemaal redenen voor een koper om de prijs onder druk te zetten.

Het is zinvol je bedrijf te verkopen op het moment dat er nog voldoende passie en tijd over is voor een fatsoenlijke bedrijfsoverdracht. Anders ben je vaak gedwongen om geld op tafel te laten liggen.

Concreet adviseren wij ondernemers altijd minimaal 5 jaar uit te trekken voor een succesvolle verkoop. Twee jaar kun je gebruiken om het bedrijf verkoopklaar te maken. Vervolgens duurt het al snel 9 tot 12 maanden om je bedrijf te verkopen. Zeker bij een internationale bedrijfsovername is een jaar niet vreemd. Tot slot geldt in Nederland een gemiddelde periode van 2 jaar voor de earn-out. Natuurlijk kan deze periode korter uitvallen maar dat hangt sterk samen met de bedrijfsafhankelijkheid van jou. Een earn-out kan daarnaast een manier zijn om nog een extra bedrag op je bankrekening bijgeschreven te krijgen. Ik ken meerdere ondernemers die er financieel zeker niet slechter van zijn geworden door met de koper nog 2 tot 5 jaar door te knallen.

Tip 8: Vraag een expert om advies bij een bedrijfsovername

Tussen de regels door mag het wel duidelijk zijn dat bedrijfsovername advies waardevol is om in te winnen. Recent kreeg ik de vraag wat de belangrijkste eigenschap is bij het verkopen van een bedrijf. Mijn antwoord is simpel: er is niet één eigenschap te noemen.

Bij een bedrijfsovername heb je kennis nodig van de financiële, juridische, fiscale, commerciële, operationele, en technische kant van een bedrijf. Ook moet je emotioneel sterk in je schoenen staan om succesvol de verschillende fases te doorlopen. Samengevat: je gaat dus verschillende expertises nodig hebben om geen geld te laten liggen.

We adviseren ondernemers daarom altijd om een dealteam samen te stellen. Want niet alle expertise hoef je per se in te huren. Mogelijk heb je al een CFO die op financieel gebied kan bijspringen of een jurist die hulp kan bieden met de contracten. Wel is het belangrijk te beseffen dat de contracten van een bedrijfsovername significant andere kost zijn dan het standaard ondernemingsrecht. Een goede M&A advocaat raden we daarom altijd aan.

Verder is er natuurlijk de bedrijfsovername specialist die je kan helpen om het hele proces te begeleiden. Zie deze persoon als de projectmanager die de juiste expertise op de juiste momenten van de bedrijfsovername inschakelt. Zelf werken wij daarbij altijd vanuit een team van twee M&A adviseurs. Op die manier kunnen wij onderling ook het 'good cop/bad cop' spelletje spelen. Door deze samenwerking hebben wij al menig deal vlot weten te trekken met betere voorwaarden en prijs.

Meer weten over dit thema? Lees ons e-book over de succesvolle door op de volgende afdeling te klikken.

Tip 9: Zorg voor een juiste waardebepaling

Ondernemers die de aandelen overnemen van een compagnon laten regelmatig geld op tafel liggen. Het is namelijk belangrijk om als onderdeel van dit proces een juiste waardebepaling van je bedrijf uit te voeren. Wanneer je in een verkoopproces meerdere biedingen krijgt, dan is het uiteindelijk wat de gek ervoor geeft. Maar ga jij één op één met je compagnon een waardering doen, zorg dan dat je goed beslagen ten ijs komt.

Nu zijn er natuurlijk verschillende manieren om je bedrijf te waarderen. Zo gebruiken veel ondernemers de EBITDA-multiple per sector, maar zelf vinden we dit te algemeen. Liever adviseren we je om een DCF-methode (Discounted Cash Flow) te gebruiken voor de waardebepaling. Bij de EBITDA-methode kijk je namelijk vooral naar de resultaten uit het verleden. Met de DCF-methode kun je juist ook nog profiteren van de solide basis die je hebt gelegd voor de toekomst. Nu is het goed als je daarin wel realistisch blijft. Pak de gemiddelde groei van de afgelopen 3 jaar en trek die door voor de komende jaren. Afwijkende hockey-stick prognoses zijn alleen realistisch als je nog een jaar of 2 tot 5 aanblijft in een earn-out.

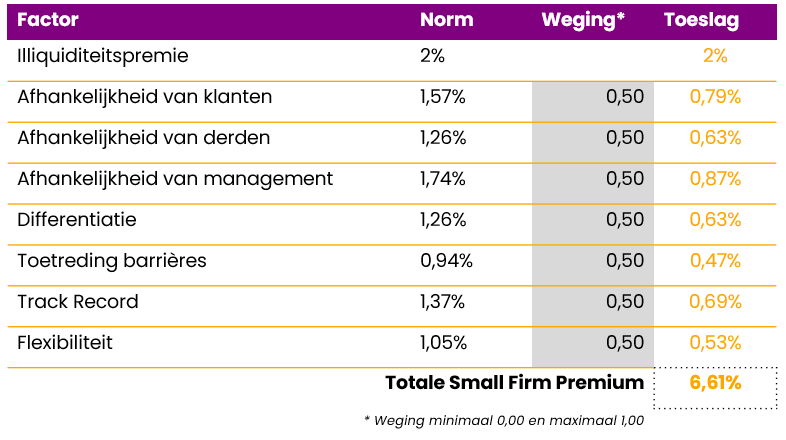

Ook goed om te weten: bij MKB-bedrijven wordt als onderdeel van de DCF methode vaak gebruik gemaakt van een Small Firm discount. Dit betekent dat een koper de ondernemingswaarde van jouw bedrijf verlaagd indien bepaalde risico's van toepassing zijn. Hieronder een lijstje met de belangrijkste risico's waar een koper naar kijkt, beter bekend als Small Firm Premiums.

Tip 10: Twijfel = NEE! Houd zelf de regie.

Als ondernemer heb ik zelf ervaren wat het is om keuzes te maken. Mijn ervaring is dat keuzes waarover ik twijfels had bijna nooit goed zijn uitgepakt. Bij het aannemen van personeel, het aangaan van een samenwerking of het verwelkomen van een investeerder; twijfelgevallen hebben zelden goed uitgepakt. Laat dit nu ook gelden bij een bedrijfsovername. Twijfel is NEE!

Zorg ervoor dat je continu de regie houdt over het verkoopproces en dat je op ieder moment NEE kunt zeggen.

Want stel je twijfelt over een earn-out of jouw rol op lange termijn? Ga dan vooral zorgen dat de twijfel verdwijnt. Zo niet, dan moet je accepteren dat je een risico neemt.

Bonustip: denk aan belasting bij een bedrijfsovername

Nou, de 10 tips zitten erop. Hopelijk geeft het je een goed beeld hoe je geld kunt ‘verdienen’ op allerlei facetten van een bedrijfsovername. Nu vond ik dit blog niet compleet zonder een stuk over de belasting bij een bedrijfsovername. Want ook hier laten veel ondernemers geld liggen als ze zich niet goed voorbereiden.

Maak gebruik van belastingvrijstellingen

Bij bedrijfsovernames kunnen belastingvrijstellingen een belangrijke rol spelen. Deze vrijstellingen zijn bedoeld om de financiële lasten van de overname te verlichten en bepaalde soorten bedrijfstransacties te stimuleren. Hier zijn enkele van de meest voorkomende belastingvrijstellingen die relevant kunnen zijn bij bedrijfsovernames:

- Fusie- en overnamevrijstelling (fusiefaciliteit): In veel landen, waaronder Nederland, zijn er speciale regelingen voor fusies, splitsingen, en interne reorganisaties waarbij overdrachtsbelasting en soms ook vennootschapsbelasting kan worden vermeden. Deze regelingen zijn bedoeld om de herstructurering van bedrijven te faciliteren zonder dat er direct een belastingheffing plaatsvindt.

- Bedrijfsopvolgingsregeling (BOR) of successiewetgeving: Deze vrijstelling is met name relevant bij de overdracht van familiebedrijven. De BOR kan ervoor zorgen dat erf- of schenkbelasting op de overdracht van een bedrijf (deels) wordt vrijgesteld, waardoor de continuïteit van familiebedrijven bij generatiewisselingen wordt bevorderd.

- Kapitaalwinstvrijstellingen: Bij de verkoop van bedrijfsonderdelen of de gehele onderneming kunnen kapitaalwinsten (de winst die gemaakt wordt op de verkoop van bedrijfsactiva) in bepaalde gevallen vrijgesteld zijn van belasting. De specifieke voorwaarden hiervoor variëren sterk per land en situatie.

- Investeringsaftrekken: Bij de overname van een bedrijf kunnen bepaalde investeringen die na de overname worden gedaan in aanmerking komen voor investeringsaftrek, waardoor de belastbare winst wordt verlaagd. Dit kan relevant zijn bij het moderniseren of uitbreiden van het overgenomen bedrijf.

- Herinvesteringsreserve: Bedrijven kunnen een herinvesteringsreserve vormen voor de winst die is behaald uit de verkoop van bedrijfsactiva, mits het plan bestaat om deze winst te herinvesteren in andere bedrijfsactiva. Dit kan de fiscale last op de boekwinst tijdelijk uitstellen.

- Vrijstelling van overdrachtsbelasting: Bij de overname van onroerend goed als onderdeel van een bedrijfsovername kan soms vrijstelling van overdrachtsbelasting worden verkregen, afhankelijk van de specifieke omstandigheden en lokale wetgeving.

Elk van deze vrijstellingen heeft specifieke voorwaarden en vereisten, en het is belangrijk om deze goed te begrijpen en waar nodig advies in te winnen van een fiscaal adviseur. Het optimaal benutten van deze vrijstellingen kan aanzienlijke fiscale voordelen opleveren en de financiële haalbaarheid van een overname aanzienlijk verbeteren.

Hulp nodig bij jouw bedrijfsovername?

Denk je na het lezen van dit blog: ik kan wel wat hulp gebruiken? Laten we dan eens nader kennismaken. In een vrijblijvende kennismaking vertellen we je graag meer over onze aanpak aan de hand van ons bedrijfsovername stappenplan. Het is ons doel om altijd onze kosten terug te verdienen met slimme tips en tricks. Je hebt gelezen op hoeveel momenten je geld zou kunnen laten liggen. Dus het moet heel vreemd zijn als we die meerwaarde niet kunnen bieden.

Kennis

Anno1982

Populair

Jouw uitdaging?

Contact

© Anno1982 2024. Alle rechten voorbehouden.