Term sheet: wat is het en waarom heb ik het nodig?

Bij de verkoop van een bedrijf of het ophalen van een investering komen term sheets vaak voorbij. Veel ondernemers denken het zelfstandig opstellen van een term sheet geen probleem mag zijn. Toch komt er meer kijken bij een term sheet dan velen weten. We bespreken daarom de exacte betekenis van een term sheet en de risico’s van een term sheet (zelf) opstellen.

Wat is een term sheet?

Een term sheet staat in het Nederlands ook wel bekend als een onderhandelingsdocument. Regelmatig zien we dat kopers een term sheet gebruiken als een combinatie van een non binding offer en een intentieovereenkomst. In sommige gevallen proberen kopers dit te combineren tot één document en noemen het dan een term sheet.

"Het doel van een term sheet is om afspraken met betrekking tot een eventuele bedrijfsovername of investering vast te leggen. Het is dan ook vaak een (juridisch) onderhandelingsdocument dat gehanteerd wordt als een voorlopige koop- of investeringsovereenkomst."

Nu kan een term sheet verwarrend werken wanneer een potentiële koper niet duidelijk is over de intentie achter de term sheet. Want doen ze nu eigenlijk een bieding of is dit ook écht een document waarin afspraken m.b.t. een eventuele deal/ transactie worden vastgelegd? Daarom is het zinvol om kritisch te zijn wanneer een partij de naam ‘term sheet’ gebruikt. Start na de ondertekening van de term sheet het Due Diligence onderzoek? In dat geval is het eigenlijk een intentieovereenkomst en moet de inhoud ook als zodanig in elkaar zitten.

"Heeft de potentiële koper weinig opgenomen over de details achter de deal, dan moet je een term sheet nooit accepteren als intentieovereenkomst."

In dat geval moet je het als non binding offer gebruiken en in de onderhandeling aandringen op een verdere uitwerking. Laat je dus niet verleiden om een document van slecht 1 of 2 pagina’s te tekenen en dan naar een due diligence onderzoek over te gaan. Een fatsoenlijke intentieovereenkomst bedraagt al snel 5 tot 10 pagina’s én moet juridisch getoetst worden door een M&A advocaat. De bedoeling hierachter is dat er in de uiteindelijke share purchase agreement of investeringsdocumentatie zoveel mogelijk voorwaarden van de term sheet worden overgenomen.

Wat staat er in een term sheet?

In een term sheet staan naast de enterprise value dus voorwaarden en condities die door de investeerder of koper zijn opgesteld. Denk daarbij aan elementen als een eventuele earn out, vendor loan, good leaver/ bad leaver bepaling, concurrentiebeding of andere relevante zaken. Een term sheet bevat een puntsgewijze opsomming van deze voorwaarden, waarbij er onderscheid wordt gemaakt tussen harde voorwaarden en gewenste voorwaarden waarover nog onderhandeld kan worden. Welke specifieke voorwaarden dit zijn hangt natuurlijk af van de bedrijfsovername of investering en de partij in kwestie. Het opstellen van een term sheet is dan ook vaak maatwerk, al hebben veel professionele partijen standaard templates liggen.

Toch zijn er een aantal punten die we vaak terugzien in een term sheet. Denk aan:

- De exacte bedrijfswaardering en de hoogte van de koopprijs of investering die gedaan zal worden. Want de koopprijs is vaak gebaseerd op een Cash & Debt free situatie en staat dus niet gelijk aan de enterprise value.

- Eventuele conditionele uitbetalingen zoals de eerdergenoemde earn out, vendor loan of bonus die van toepassing is. Staat dit niet vermeld in de term sheet? Ga dan even na of dit ook écht niet in de koopovereenkomst komt te staan. Want in 9 van de 10 deals zien wij een earn out terug komen.

- Clausules die dieper ingaan op eventuele garanties, zekerheden en vrijwaringen. Denk aan de good leaver/ bad leaver clausules, maar ook eventuele boetebedingen, een vermogensinstandhoudingsverklaring, een IP beding of andere vereisten.

- De wijze waarop de transactie tot stand komt en de rol die van jou verwacht wordt na de investering of aankoop. Het gaat hierbij dan ook vaak om de contouren van de managementovereenkomst en thema’s als de hoogte van de management fee en eventuele vrijheidsbeperkingen.

- Een overzicht van de vervolgstappen, de wijze waarop met transactiekosten wordt omgegaan, de exclusiviteit voor de geïnteresseerde partij zolang de term sheet geldig is én het recht om een boekenonderzoek te doen met eventuele externe specialisten.

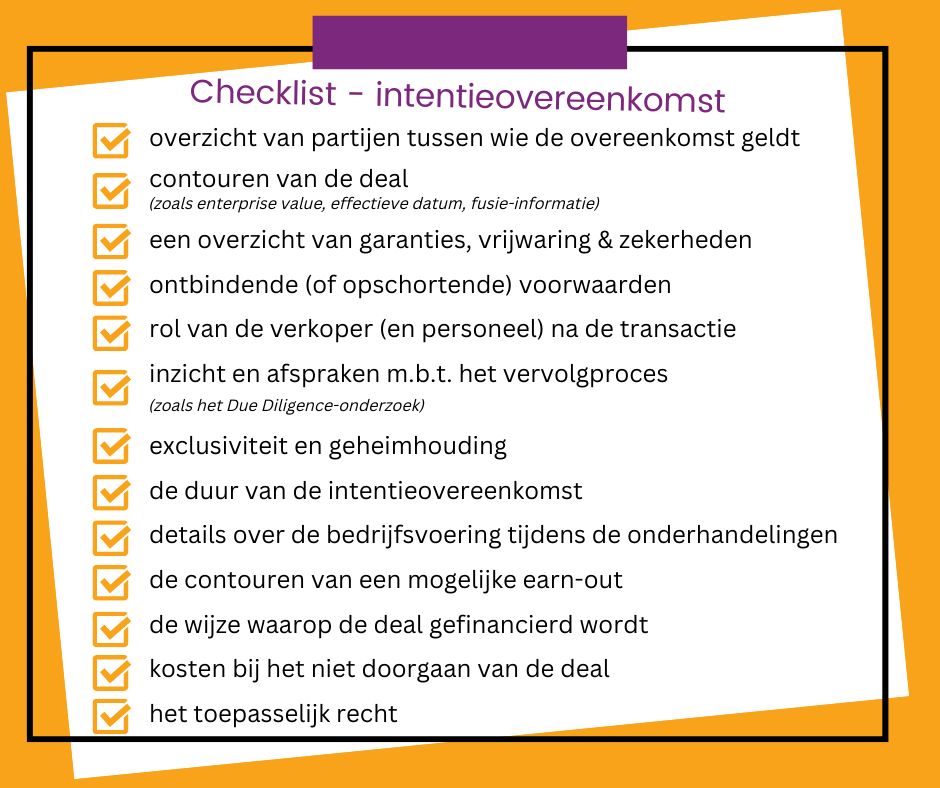

Dat de term sheet zo puntsgewijs wordt opgesteld toont ook direct het verschil met een Letter of Intent. Deze twee termen worden namelijk nogal eens door elkaar gehaald, maar staan toch echt los van elkaar. Waar een LOI de vorm van een geschreven contract heeft, is een term sheet strak en puntsgewijs opgesteld als ware een opsomming. Hieronder vind je een voorbeeld van een checklist die je kunt gebruiken richting een intentieovereenkomst. Gaat jouw potentiële koper of investeerder geen intentieovereenkomst samenstellen, zorg dan dat deze punten in de term sheet terug komen.

Zelf een term sheet maken, is dat verstandig?

Ondanks dat een term sheet niet juridisch gezien bindend is kan het wel toonaangevend zijn voor de deal die je op het punt staat te sluiten. De voorwaarden die je via een term sheet aankondigt kunnen namelijk vertrouwen geven of juist afschrikken. Een term sheet zelf maken is daarom niet geheel verstandig en we raden bij de verkoop van je bedrijf aan om dit samen met een professional te doen. Natuurlijk is het wel belangrijk dat de inhoud van de term sheet jouw wensen goed verwoord en de voorwaarden die in de term sheet worden opgenomen passen bij jouw doeleinden – zowel persoonlijk als zakelijk. Maar dit kun je het beste samen met een bedrijfsovername specialist of een jurist doen. Dit om zeker te zijn dat alle voorwaarden ook overgenomen kunnen worden voor de definitieve overeenkomst. Dit voorkomt problemen later in het onderhandelingstraject.

Waarom is een term sheet nodig?

Een term sheet biedt beide partijen meer inzicht tijdens de onderhandelingen.

"Regelmatig zien we dat een vage term sheet tijdens de contractfase voor problemen zorgt. Ineens komen onaangename eisen uit de hoge hoed en sta je als verkoper bijna met de rug tegen de muur. Je zit namelijk in het staartje van de deal en kunt bijna niet meer terug."

Door de condities en voorwaarden in een term sheet puntsgewijs op papier te zetten wordt het voor de koper of investeerder duidelijk waar de (gedeeltelijke) verkoop of investering precies toe moet kunnen leiden. Vervolgens krijg jij een eerste indruk van de voorwaarden die bij de laatste onderhandelingsfasen gesteld zullen gaan worden. Zo kunnen beide partijen de onderhandelingen beter voorbereiden, terwijl de wensen van zowel de koper/ investeerder als bedrijfseigenaar duidelijk zijn. Hierdoor wordt er minder tijd verspild, gezien de kans groter is dat de deal uiteindelijk zal slagen door een goede match. Daarnaast zal het de uitwerking van een eventuele share purchase agreement versnellen.

Term sheet laten opstellen door een jurist

Een term sheet wordt gehandhaafd om onderhandelingen te versnellen en te versimpelen. Het laatste wat je dan wilt is onduidelijkheid of een baalmoment omdat je een aantal voorwaarden vergeten bent. Omdat investeringen of bedrijfsovernames vrij ingewikkeld kunnen zijn (of worden) is het zaak om de term sheet direct goed op te stellen, zodat de onderhandelingen niet worden tegengewerkt door een incompleet of incorrect onderhandelingsdocument. Jouw term sheet door een jurist laten opstellen voorkomt deze doemsituaties en maakt het direct mogelijk om de juridische gevolgen en risico’s van de door jou bedachte voorwaarden te bespreken. De praktijkervaring van een jurist is bij het opstellen van een term sheet daarom onmisbaar.

Hulp nodig bij onderhandelingsdocumenten?

Sta jij ook op het punt om met een koper of investeerder in gesprek te gaan? Of ben jij juist de investeerder die ergens een mooie kans ziet, bijvoorbeeld in de vorm van een management buy-in? Dan helpt Anno1982 jou met de juiste specialisten naar de beste deal, mede dankzij het opstellen van goede onderhandelingsdocumenten. De krachten van onze bedrijfsovernamespecialisten worden gebundeld met die van het grote netwerk, waarin zich ook juristen bevinden die een kei zijn in onderhandelingsdocumenten als term sheets opstellen. Hierdoor kun je bij ons altijd terecht voor alles wat te maken heeft met documentatie, bedrijfsverkoop en bedrijfsfinanciering.

Kennis

Anno1982

Populair

Jouw uitdaging?

Contact

© Anno1982 2024. Alle rechten voorbehouden.