WACC: Wat is het en hoe bereken je dit?

Ga je jouw bedrijf verkopen dan zullen de afkortingen je om de oren worden gegooid. In dat geval zal ook de WACC ter sprake komen bij het uitvoeren van een bedrijfswaardering. Nu klinkt de WACC misschien als een ingewikkelde afkorting. Toch valt het in de praktijk allemaal wel mee! We nemen je daarom je in deze blog mee langs de belangrijkste zaken omtrent de WACC betekenis en de juiste manier om de WACC te berekenen. Ben je geïnteresseerd in het achterhalen van de waarde van jouw bedrijf? Lees dan dus zeker even verder!

Wat betekent WACC?

De afkorting WACC staat voor Weighted Average Cost of Capital en vormt een onderdeel van de Discounted Cash Flow methode, een methodiek die veel gebruikt wordt bij de waardebepaling van een bedrijf.

"De WACC is de verdisconteringsvoet van toekomstige kasstromen die kopers gebruiken om tot de waardering van een onderneming te komen."

Het helpt namelijk bij het bepalen van de kosten van kapitaal, terwijl de DCF-methode een breder evaluatiekader biedt om toekomstige kasstromen naar hun huidige waarde te brengen. Dit klinkt mogelijk nog wat technisch, maar samengevat is de WACC dus geen aparte waarderingsmethode. Het is een essentieel onderdeel van de DCF-methode.

"De WACC kun je daarmee ook zien als de minimale rendementseis die een bedrijf moet bereiken om zijn kapitaalverstrekkers (zowel aandeelhouders als schuldeisers) tevreden te stellen."

WACC berekenen met de WACC formule

De WACC berekenen kun je doen met behulp van een speciale formule. De WACC betreft de gemiddelde gewogen kostenvoet van het eigen vermogen en het vreemd vermogen. Het percentage dat uit de WACC formule rolt, geeft de kosten weer die een bedrijf maakt voor het vermogen waarmee het bedrijf wordt gefinancierd. Andersom kun je het ook bekijken als het vereiste rendement op het eigen vermogen en het vreemd vermogen. Bij trajecten die zich richten op een bedrijf verkopen, wordt de WACC daarom met regelmaat ingezet. De formule die je kunt gebruiken voor het berekenen van de WACC luidt als volgt:

Kostenvoet eigen vermogen

x (eigen vermogen/totaal vermogen)

+ kostenvoet vreemd vermogen

x (vreemd vermogen/totaalvermogen)

x (1-T) = WACC

De letter T staat in deze formule voor de belastingdruk, gezien de rente aftrekbaar is. Een aspect om zeker rekening mee te houden. Nu zijn wij zelf geen groot fan van bovenstaande formule. Het mist namelijk nog een detailslag. Daarom breken we de WACC graag nog verder voor je uiteen.

De componenten van de WACC

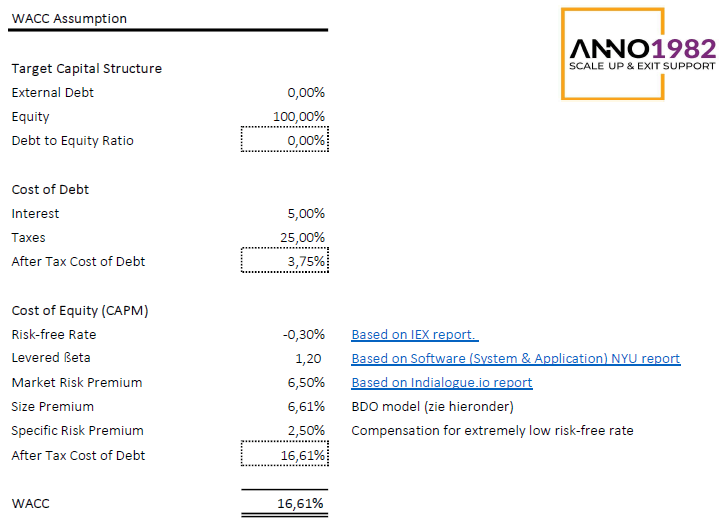

De WACC bestaat namelijk uit verschillende componenten, elk met zijn eigen belang en complexiteit. Het gaat hierbij om de Target Capital Structure, Cost of Debt en de Cost of Equity. Onderstaand overzicht geeft je een beeld van de wijze waarop wij die in Excel verwerken.

Target Capital Structure

De Target Capital Structure weerspiegelt de optimale mix van vreemd vermogen (schulden) en eigen vermogen (aandelenkapitaal) waarmee een bedrijf zijn activiteiten financiert. Deze verhouding is van cruciaal belang omdat het een directe invloed heeft op de risicoperceptie en de kapitaalkosten van het bedrijf. Een optimale kapitaalstructuur is die welke de WACC minimaliseert en daarmee de ondernemingswaarde maximaliseert.

Cost of Debt

De Cost of Debt refereert aan de effectieve rente die een bedrijf betaalt op zijn schulden. Dit cijfer is aangepast voor belastingen, aangezien rentebetalingen fiscaal aftrekbaar zijn, wat de werkelijke kosten verlaagt. De Cost of Debt is relatief eenvoudiger te berekenen dan de Cost of Equity, omdat het gebaseerd is op observeerbare marktrentes en contractuele rentevoeten.

Cost of Equity

De Cost of Equity is complexer en weerspiegelt de verwachte rendementen die aandeelhouders eisen voor hun investering in het eigen vermogen van het bedrijf. Deze kosten worden beïnvloed door verschillende factoren:

- Risk-Free Rate: Dit is het rendement op risicovrije beleggingen, zoals staatsobligaties, dat de basis vormt voor de berekening van de Cost of Equity. Het vertegenwoordigt de vergoeding voor het uitlenen van geld, zonder enig kredietrisico. Online kun je de actuele risk free rate vinden op basis van IEX reporting.

- Levered Beta (β): Beta meet de gevoeligheid van de aandelenkoers van het bedrijf voor marktbewegingen. Een 'levered' beta houdt rekening met de mate van schuld in de kapitaalstructuur, waardoor het risico voor aandeelhouders toeneemt naarmate de schuldenlast stijgt. Deze Beta is per sector anders. Zelf gebruiken we de recente NYU reporting.

- Market Risk Premium: Dit is het verwachte rendement boven de risicovrije rente dat investeerders eisen voor het dragen van het marktrisico. Het weerspiegelt het extra risico van beleggen in aandelen over een risicovrije belegging. Ook deze metric verandert continu en zelf gebruiken wij hiervoor de informatie van Indialogue.io.

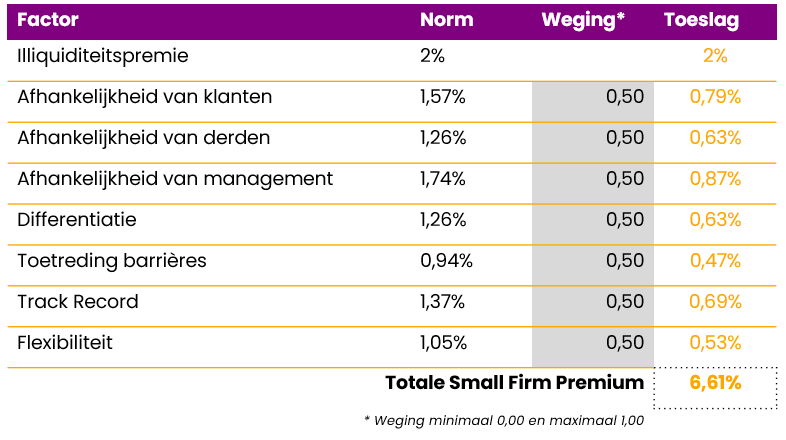

- Small Firm Premium: MKB-bedrijven dragen vaak een hoger risico dan grotere, gevestigde bedrijven, wat resulteert in een hogere verwachte rendementseis. De size premium compenseert investeerders voor dit extra risico. Hierbij worden dus ‘discounts’ gegeven voor onderwerpen zoals de afhankelijkheid van de top 10 klanten, derden of het management. Maar ook de focus op een niche of schaalbaarheid kunnen tot discounts leiden. Hierbij een voorbeeld van de wijze waarop een Small Firm Premium wordt toegepast.

Zoals je kunt zien is het berekenen van de WACC iets gecompliceerder dan het achterhalen van de betekenis. Het is dus absoluut aan te raden om een bedrijfsovername specialist aan te laten haken voor het vaststellen van de WACC. Een foutief berekende WACC kan een potentiële koper namelijk ook afschrikken.

Wat is een goede weighted average cost of capital?

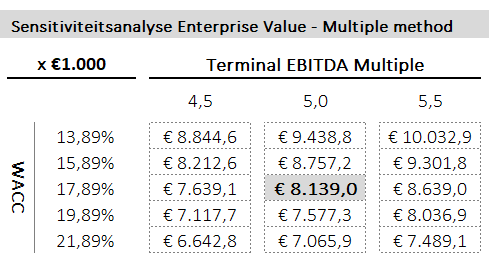

Bij de WACC wordt tevens gekeken naar de risicoprofielen die gepaard gaan met de toekomstige kasstromen. Dit hangt daarmee dus ook samen met de rendementen die een koper of investeerder wil gaan maken. Zeker in tijden van hogere inflatie liggen de beoogde rendementen ook hoger. In 2024 spreken we dan al snel over een uitgangssituatie van 10 tot 12% rendement. Een WACC van ditzelfde percentage is dan ook snel de ondergrens die wij voorbij zien komen. Wil je tijdens een waardebepaling wat comfort rondom de WACC? Doe dan een sensitiviteitsanalyse uitvoeren waarbij je op basis van verschillende WACC percentages de waarde van het bedrijf bepaald.

Om te bepalen of je een goede weighted average cost of capital hebt is het dus belangrijk om eerdergenoemde risico’s zo ver mogelijk te beperken. Een goede WACC toont bestendigheid tegen de veel voorkomende risicoprofielen. Denk hierbij aan de verandering in wetgeving, de mate van concurrentie, de afhankelijk van de eigenaar, klanten en leveranciers en de spreiding van de omzet naar verschillende producten of diensten.

Hulp nodig met het gebruiken van WACC bij de waardebepaling van jouw bedrijf?

Bij een exit strategie hoort een correcte waardebepaling van het bedrijf. Om deze waarde te achterhalen en het bedrijf zo interessant mogelijk te maken voor potentiële kopers, is onder andere het berekenen van de WACC – letterlijk en figuurlijk – ontzettend waardevol. Voor een nauwkeurige berekening van de WACC is het aan te raden om een professional in te schakelen die veel ervaring heeft met bedrijfswaarderingsmethoden, waaronder de WACC. Als bedrijfsovername specialist helpen wij jou met plezier aan een correcte WACC, zodat jij weet hoe jouw bedrijf ervoor staat.

Kennis

Anno1982

Populair

Jouw uitdaging?

Contact

© Anno1982 2024. Alle rechten voorbehouden.