Adjusted Present Value (APV) methode: hoe werkt het?

De termen APV-methode, DCF-methode en de WACC zorgen bij veel mensen voor krakende hersenen en veel vraagtekens. Maar als we vervolgens aangeven dat de APV-methode een variant is van de Discounted Cashflow methode, dan vallen er plots heel wat kwartjes. Om ervoor te zorgen dat alle methoden en termen even duidelijk worden, bespreken we in deze blog de Adjusted Present Value, de WACC en het verschil met de DCF-methode.

Wat is de APV-methode?

APV staat voor Adjusted Present Value. Ben je van plan je bedrijf te verkopen of een bedrijfsfinanciering aan te trekken, dan is de APV-methode een manier om een onderneming te waarderen op basis van de verwachte toekomstige vrije kasstromen.

"De APV-methode bestaat uit twee belangrijke componenten: de waarde van de operationele activiteiten en de waarde van het belastingvoordeel, ook wel bekend als het 'tax shield'. De APV-methode is bijzonder geschikt wanneer de vermogensverhoudingen binnen een bedrijf niet constant zijn, wat vaak het geval is in het midden- en kleinbedrijf (MKB)."

Deze methode biedt inzicht in de effecten van belastingvoordelen bij het financieren van schulden met rentelasten. Het stelt bedrijven in staat om veranderingen in de financieringsstructuur helder te analyseren en te integreren.

Voorbeeld APV-methode bij het verkopen van je bedrijf:

Stel je voor dat je als eigenaar van een succesvol MKB-bedrijf overweegt om je bedrijf op de markt te brengen en te verkopen aan een externe investeerder. Het bedrijf heeft een solide financiële geschiedenis en heeft de aandacht getrokken van potentiële kopers. Voordat je de verkooptransactie aangaat, wil je nauwkeurig de ondernemingswaarde berekenen om de beste prijs te onderhandelen. Hier komt de APV-methode van pas.

Je bent in de loop der jaren wellicht schulden aangegaan om de groei van je bedrijf te financieren, zoals leningen met rentelasten. De APV-methode helpt bij het in kaart brengen van de financiële voordelen van deze bestaande schuldenstructuur. Het berekent hoeveel de renteaftrek die je hebt genoten, de waarde van je bedrijf heeft verhoogd. Dit is cruciale informatie die je kunt gebruiken om potentiële kopers te overtuigen van de waardebepaling van jouw bedrijf.

Bij de onderhandelingen met investeerders kun je de APV-analyse presenteren om te laten zien hoe de huidige schuldenstructuur de winstgevendheid en waarde van het bedrijf heeft beïnvloed. Hiermee kun je argumenten onderbouwen voor een hogere verkoopprijs, omdat je kunt aantonen hoe de investeerder kan profiteren van de bestaande financiële voordelen.

"Kortom, de APV-methode is een krachtig hulpmiddel bij het verkopen van je bedrijf, omdat het inzicht biedt in de belastingvoordelen van bestaande schulden en kan helpen bij het maximaliseren van de verkoopprijs."

Het stelt je in staat om potentiële kopers te overtuigen van de waarde die zij kunnen realiseren door je bedrijf over te nemen.

Waarom ondernemers hun bedrijf vaak te hoog waarderen

APV vs WACC: wat is het verschil?

We krijgen regelmatig de vraag wat het verschil is tussen de APV en de WACC. Het is goed om daarom twee dingen uit elkaar te trekken. De Weighted Average Cost of Capital (WACC) is geen aparte waarderingsmethode op zichzelf, maar eerder een cruciaal onderdeel van de Discounted Cash Flow (DCF)-methode. De DCF-methode is de overkoepelende waarderingsbenadering, en de WACC is een van de belangrijkste componenten van deze methode.

In wezen omvat de DCF-methode het berekenen van de huidige waarde van toekomstige kasstromen door deze te disconteren naar het heden met behulp van een disconteringsvoet, die de WACC vertegenwoordigt. De WACC is de minimale rendementseis die een bedrijf moet bereiken om zijn kapitaalverstrekkers (zowel aandeelhouders als schuldeisers) tevreden te stellen. Het omvat de kosten van zowel eigen vermogen als vreemd vermogen, en het weerspiegelt de gewogen gemiddelde kosten van al het kapitaal dat een bedrijf gebruikt.

Bij de Adjusted Present Value-methode, wat in wezen een aanvullende benadering is van de DCF methode, wordt gekeken naar de waarde van toekomstige vrije kasstromen door deze te verdisconteren tegen de unlevered kostenvoet van eigen vermogen. In lekentaal:

"Bij de Adjusted Present Value-methode kijken we naar hoeveel het geld dat het bedrijf in de toekomst verwacht te verdienen waard is, nadat we rekening hebben gehouden met de kosten van het eigen vermogen (dat wil zeggen, hoeveel geld het bedrijf moet betalen aan zijn eigenaars)."

Hierbij wordt dus bepaald hoeveel van de financiering afkomstig is van rentedragende schulden, waarbij rekening wordt gehouden met de fiscale voordelen van renteaftrek.

Wanneer kies je voor de APV methode i.p.v. de WACC?

De keuze tussen de APV methode en de op de WACC gebaseerde DCF methode hangt af van de specifieke kenmerken en doelstellingen van de waarderingsanalyse. Er zijn situaties waarin de APV-methode de voorkeur verdient boven de WACC-methode, en hier zijn enkele redenen waarom dat het geval zou kunnen zijn:

- Variabele financieringsstructuur: Als de financieringsstructuur van het bedrijf sterk varieert, met bijvoorbeeld wisselende niveaus van vreemd vermogen en eigen vermogen, dan is de APV-methode geschikter. De APV-methode stelt je in staat om de impact van deze variabele financiering op de waarde van het bedrijf in detail te begrijpen, inclusief de belastingvoordelen die gepaard gaan met rentedragende schulden.

- Belastingvoordelen: De APV-methode is bijzonder geschikt wanneer belastingvoordelen een belangrijke rol spelen in de financiële structuur van het bedrijf. Het kan helpen om de exacte waarde van deze belastingvoordelen in kaart te brengen en te integreren in de waardering, wat vooral relevant kan zijn bij transacties zoals Management Buy-Outs (MBO's) waar individuele belastingoverwegingen van belang zijn.

- Flexibiliteit: De APV-methode is flexibeler als het gaat om het omgaan met complexe financiële scenario's. Het maakt het mogelijk om variabelen, zoals de vermogensstructuur en belastingtarieven, gedetailleerd aan te passen aan veranderende omstandigheden.

- Transparantie: In situaties waarin je duidelijk inzicht wilt hebben in de impact van financieringsbeslissingen op de waarde van het bedrijf, kan de APV-methode transparanter zijn. Het maakt de verschillende componenten van de waardering, zoals de waarde van operationele activiteiten en belastingvoordelen, helder zichtbaar.

"Kortom, de APV-methode is vooral nuttig in scenario's waarin de financiële structuur complex is, variabel kan zijn en waar belastingvoordelen een aanzienlijke rol spelen."

In dergelijke situaties biedt de APV-methode een gedetailleerd en nauwkeurig inzicht in de waarde van het bedrijf en kan het helpen bij het nemen van weloverwogen financiële beslissingen. Het is belangrijk om de specifieke context van de waarderingsanalyse te overwegen en, indien nodig, advies in te winnen bij een bedrijfsovername specialist of register valuator om de meest geschikte methode te bepalen.

Nog even terug naar de WACC, die dus onderdeel is van de ‘traditionelere’ DCF methode. De formule voor het berekenen van WACC is:

WACC = (E/V) * Re + (D/V) * Rd * (1 - Tc)

Waarbij:

E staat voor eigen vermogen (Equity).

V staat voor de totale waarde van het bedrijf (Equity + Schulden).

Re staat voor het rendement dat wordt vereist door de eigenaren (aandeelhouders).

D staat voor schulden (Debt).

Rd staat voor de kosten van schulden.

Tc staat voor het belastingtarief.

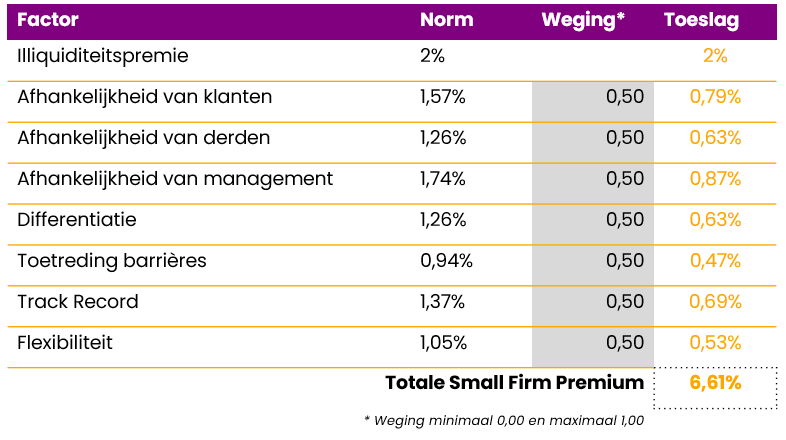

Zoals eerder vermeld wordt het WACC-model gebruikt om de minimale rendementseis te bepalen die een bedrijf moet genereren om de investeerders (aandeelhouders en schuldeisers) tevreden te stellen. Het wordt vaak gebruikt bij financiële waarderingsanalyses, fusie- en overnametransacties en bij het beoordelen van investeringsmogelijkheden. Voor MKB-bedrijven biedt de WACC overigens nog de mogelijkheid om een Small Firm Premie (SFP) op te nemen. Juist daarom is het in deze sector erg populair. Hieronder een voorbeeld van de wijze waarop wij voor MKB bedrijven de SFP inzichtelijk maken.

APV- vs DCF-methode: wat is er anders?

Hoewel de APV-methode gerelateerd is aan de DCF-methode, zijn er verschillen. Het is dus geen volledig afzonderlijke methode, maar eerder een variant van DCF die specifiek gericht is op het kwantificeren van de effecten van financiële hefboomwerking en belastingvoordelen.

"De APV-methode maakt het gemakkelijker om inzicht te krijgen in de effecten van belastingvoordelen bij het financieren met vreemd vermogen."

In de kern maakt de APV-methode nog steeds gebruik van het DCF-raamwerk, waarbij toekomstige kasstromen worden geschat en naar het heden worden gehaald door ze te disconteren. Het belangrijkste verschil is dat de APV-methode de waarde van een bedrijf opsplitst in twee hoofdcomponenten:

- De waarde van de operationele activiteiten: Dit vertegenwoordigt de waarde van het bedrijf zonder rekening te houden met de financiële hefboomwerking (schulden) en de bijbehorende rentekosten.

- De waarde van het belastingvoordeel (tax shield) als gevolg van het gebruik van schulden: Dit is het voordeel dat het bedrijf geniet doordat rentekosten fiscaal aftrekbaar zijn. Het houdt rekening met de besparingen in de vennootschapsbelasting die voortkomen uit het gebruik van schulden.

In tegenstelling tot de traditionele DCF-methode, waarbij de kosten van schulden al in de disconteringsvoet (de Weighted Average Cost of Capital of WACC) zijn opgenomen, biedt de APV-methode de mogelijkheid om het effect van veranderende financieringsstructuren en belastingtarieven gedetailleerd te analyseren.

Wanneer de Adjusted Present Value methode inzetten?

Je zou eerder de Adjusted Present Value (APV) methode verkiezen boven de traditionele Discounted Cash Flow (DCF) methode in de volgende situaties:

- Variabele financieringsstructuur: Wanneer het bedrijf een variabele financieringsstructuur heeft en gebruikmaakt van zowel eigen vermogen als vreemd vermogen met veranderende niveaus in de loop van de tijd. De APV-methode is flexibeler en kan de impact van deze variabele financieringsstructuur gedetailleerder analyseren.

- Belastingvoordelen van schulden: Als het bedrijf aanzienlijke belastingvoordelen haalt uit het gebruik van schulden (bijvoorbeeld rentekosten zijn fiscaal aftrekbaar), kan de APV-methode deze voordelen nauwkeuriger in kaart brengen en integreren in de waardering.

- Veranderingen in de financiële structuur: Bij situaties waarin de financiële structuur van het bedrijf kan veranderen, bijvoorbeeld als gevolg van herfinancieringen, fusies of overnames, kan de APV-methode helpen bij het evalueren van de impact van deze veranderingen op de waarde van het bedrijf.

- Individuele belastingoverwegingen: In gevallen waarin individuele belastingoverwegingen van belang zijn, zoals bij een Management Buy-Out (MBO), waar managementleden zich inkopen en belastingvoordelen kunnen benutten, kan de APV-methode de effecten op individueel niveau beter weergeven.

- Complexere situaties: In complexe financiële scenario's waarin de traditionele DCF-methode mogelijk onvoldoende is om de nuances van de financiering en belasting te begrijpen, kan de APV-methode een gedetailleerdere analyse mogelijk maken.

Kortom, de APV-methode wordt vaak ingezet wanneer er sprake is van variabele financieringsstructuren, aanzienlijke belastingvoordelen van schulden, veranderende financiële situaties of individuele belastingoverwegingen die de traditionele DCF-aanpak kunnen compliceren.

"Het is belangrijk om de specifieke kenmerken van de situatie en het doel van de waardering te overwegen bij het kiezen tussen deze methoden. In sommige gevallen kan het zelfs zinvol zijn om beide methoden te gebruiken om een completer beeld te krijgen."

Je zou eerder de DCF methode verkiezen boven de APV methode wanneer de financieringsstructuur van het bedrijf stabiel is, er geen aanzienlijke belastingvoordelen van schulden zijn en er geen specifieke behoefte is om de impact van variabele financiering in detail te analyseren. De DCF-methode is geschikt voor meer traditionele waarderingsanalyses waarbij eenvoudige aannames over financiering kunnen worden gemaakt en wanneer de focus ligt op de contante waarde van de verwachte toekomstige kasstromen zonder specifieke aandacht voor belastingvoordelen van schulden.

Hulp nodig bij je bedrijfswaardering?

Alle methoden die we hebben besproken vragen om vakkundige kennis. Een klein detail kan al van grote invloed zijn op het eindresultaat. De meeste ondernemers doen er daarom goed aan om de bedrijfswaardering uit te besteden aan een kenner. Dit kan bijvoorbeeld een bedrijfsovername specialist zijn, die op dagelijkse basis bezig is met het vaststellen van ondernemingswaarden om deze in de strijd te kunnen gooien bij het verkooptraject van het bedrijf. Wil jij ook eens sparren over jouw bedrijfswaardering of deze laten berekenen op basis van de APV-methode, DCF-methode of de WACC? Dan gaan onze experts met plezier met je om tafel zitten!