EBITDA multiple per sector; dit is wat je moet weten.

Staat het onderwerp 'mijn bedrijf verkopen' op je planning? In dat geval krijg je onherroepelijk te maken met de term EBITDA multiple. Het EBITDA-multiple wordt namelijk vaak gebruikt bij het beoordelen van de bedrijfswaardering. Het gaat hierbij om een sector multiple die vermenigvuldigd wordt met de winst voordat rekening is gehouden met belastingen, rente, afschrijvingen en afwaarderingen. In deze blog leggen we uit hoe het mechanisme van de EBITDA multiple werkt en gaan we in op de verhouding tussen de ondernemingswaarde van een bedrijf en de EBITDA.

Wat betekent het EBITDA multiple?

Om het simpel te houden: EBITDA staat ook wel bekend als een maatstaf voor de bruto winst. De volledige afkorting is Earnings Before Interest, Taxes, Depreciation and Amortization wat in het Nederlands zoveel betekent als de inkomsten voor aftrek van rente, belastingen, afschrijvingen en waardeverminderingen. Het EBITDA-multiple geeft aan hoeveel keer de EBITDA van een bedrijf wordt verhandeld op de markt. Bijvoorbeeld, als een bedrijf een EBITDA-multiple van 5 heeft en een EBITDA van €1 miljoen, dan leidt dit tot een enterprise value van 5 x €1 miljoen = €5 miljoen.

Het EBITDA-multiple kan ook worden gebruikt om de waardering van een bedrijf te vergelijken met die van andere bedrijven in dezelfde industrie. Als een bedrijf een hogere EBITDA-multiple heeft dan andere bedrijven in dezelfde industrie, kan dit betekenen dat het bedrijf als relatief duurder wordt gezien op de markt, of dat het bedrijf beter presteert dan andere bedrijven in de industrie.

Wat is een goede EBITDA multiple per sector?

De EBITDA multiple per sector komt vaak om de hoek kijken bij de volwassen bedrijven die een interessant winstpotentieel hebben voor mogelijke investeerders. Bij startende bedrijven worden er omzetmultiples gebruikt of speelt de DCF methode een rol. Dit is dus een ander principe wat we verderop in dit blog zullen behandelen.

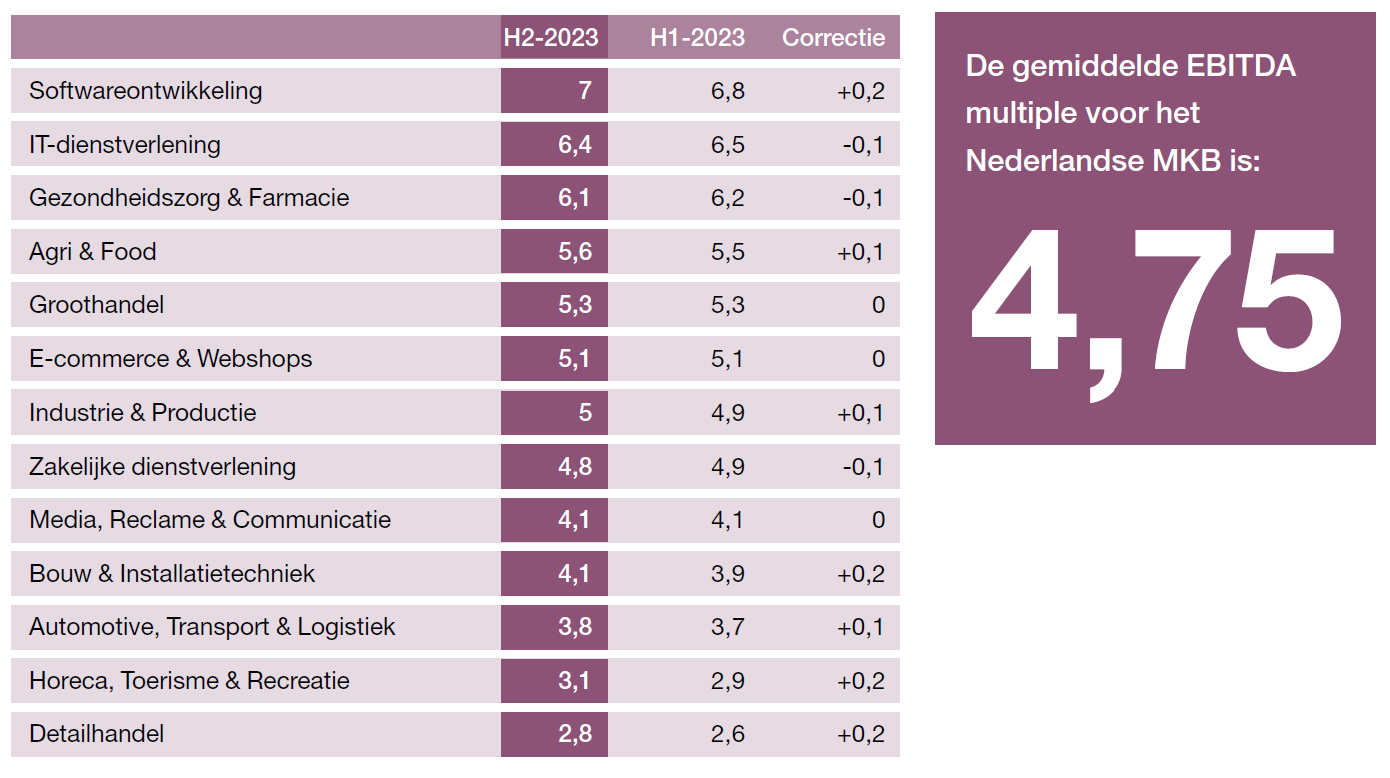

Heb jij een volwassen bedrijf met een bruto winst, dan helpt de EBITDA multiple per sector om een goed beeld te krijgen van de waarde van jouw bedrijf (enterprise value). De gemiddelde multiples veranderen daarbij o.b.v. het sentiment in de markt. Maar ook internationaal zijn er verschillen. Zo worden in Nederland vaak lagere multiples gehanteerd dan in andere landen. Hieronder een recent overzicht van de gebruikelijke EBITDA multiple per sector in Nederland.

Het mag duidelijk zijn; er zijn grote verschillen als we kijken naar de multiples per sector. Wat een grote rol speelt is bijvoorbeeld het dienstverlenende karakter van je bedrijf. Is dit hoog, dan is de EBITDA multiple vaak lager dan bijvoorbeeld bij het verkopen van een SaaS bedrijf. Daarnaast blijven het gemiddelden. Het blijft overigens verstandig om meerdere waarderingstools in te zetten om tot een realistische bedrijfswaarde te komen. Ik ken namelijk veel softwarebedrijven met een double digital multiple. Uiteindelijk geldt daarbij de rekensom:

EV (Enterprise Value) / EBITDA = EBITDA multiple

Wat is een goede EBITDA multiple voor kleine bedrijven?

Een goede EBITDA multiple zal niet voor ieder bedrijf hetzelfde zijn. Dit hangt af van allerlei factoren. Denk aan het verdienmodel, horizontale of verticale dienstverlening, de grootte van het bedrijf en de sector waarin het bedrijf actief is. Grote bedrijven zullen een hogere multiple uitkrijgen na de berekening dan kleine bedrijven of zelfs startups. Voor Nederlandse MKB bedrijven zien we gemiddeld multiples van 4x voorbij komen en dat is in dit geval een prima uitkomst. Een eventuele bedrijfsovername blijft nu interessant voor potentiële investeerders en de bedrijfswaarde die je creëert voor de verkoop van het bedrijf is voor jou als ondernemer ook positief. De vuistregel die hier vaak voor gebruikt wordt is:

Bedrijfswaarde = 3 tot 5 x EBITDA

Ook hier is het zaak dat je zulke belangrijke waardes niet met één vuistregel berekent, maar meerdere vuistregels en tools inzet om tot een reële waardes te komen waar een investeerder op kan bouwen.

Welke sectoren hebben de hoogste multiples?

Laat ik beginnen met de opmerking dat we vaak absurde EBITDA multiples horen vanuit de markt. Succesverhalen geven echter een verkeerd beeld. Natuurlijk is het zo dat tech-bedrijven in Amerika soms worden verkocht voor multiples die wij in Nederland niet eens kennen. Je moet je wel bewust zijn dat dit uitzonderlijke gevallen zijn. Bij deze bedrijven zijn factoren als recurring revenue en schaalbaarheid gigantische drivers voor hoge EBITDA multiples. Het is daarom belangrijk met de voeten op de grond te blijven staan als je gaat bepalen wat je bedrijf waard is.

Uiteindelijk spelen namelijk ook de voorwaarden een belangrijke rol. Recent kreeg een klant een EBITDA multiple van 10 geboden voor zijn bedrijf. Na wat onderhandelen kwam de aap uit de mouw. Uiteindelijk bestond het aanbod uit een situatie waarbij de verkoper 4,4x de EBITDA cash at closing zou krijgen. Het overige deel van de ondernemingswaarde werd in een earn-out en equity deal ondergebracht. In ons boekje betekent dit dus een multiple van 4,4x de EBITDA, want dat is het bedrag dat direct op de rekening van de verkoper werd bijgeschreven. De rest is allemaal conditioneel en zien wij liever als kers op de toekomstige taart.

Er zijn – ook in Nederland – een aantal sectoren die het beste scoren bij het gebruik van de regel EV/EBITDA. In de top vinden we verschillende sectoren, met bovenaan partijen in de fin-tech, platform georiënteerde tech-bedrijven of bijvoorbeeld de biotechnologiesector.

"Bedrijven met een hoger dienstverlenend karakter of lage marges bungelen sneller onderaan en halen geen double digit EBITDA multiple. Hier horen eerder multiples bij tussen de 2 en de 6."

Als we deze naast de sectoren met de hoogste multiples leggen, zijn de verschillen goed zichtbaar. Een volledig overzicht van alle sectoren en bijbehorende waardes kun je bij ons aanvragen. Tevens kun je voor hulp bij het berekenen van EBITDA multiples altijd bij ons terecht.

Cross border M&A multiples

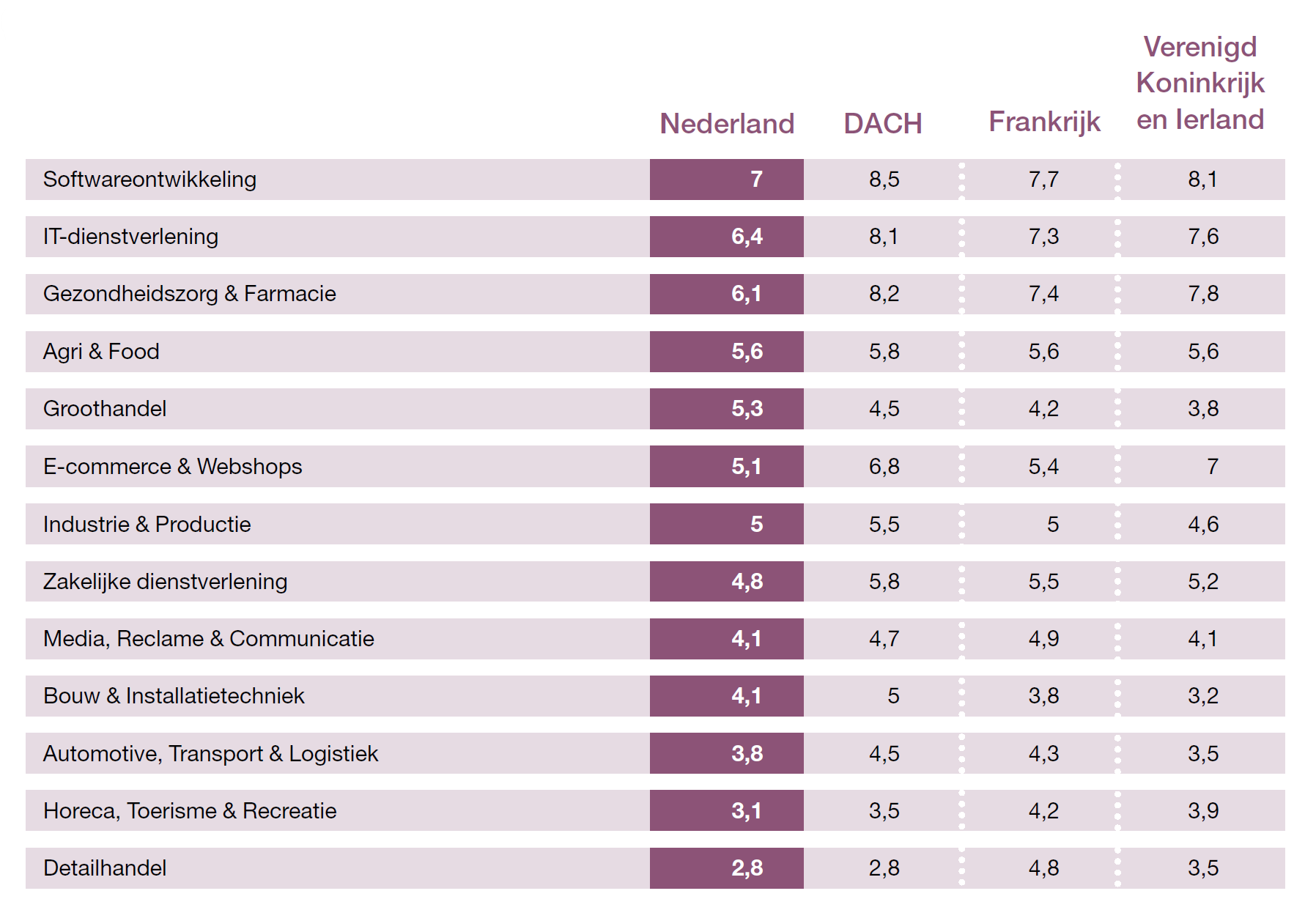

Nu hebben we natuurlijk uitgebreid gesproken over de EBITDA multiples in Nederland, maar internationaal liggen de cross border M&A multiples vaak een stuk hoger.

"Heeft jouw bedrijf internationaal potentieel óf denk je dat een buitenlandse partij jouw bedrijf wel wil kopen? In dat geval kan de zoektocht naar een internationale koper een interessante route zijn."

Zoals je eerder hebt kunnen lezen werd in 2022 gemiddeld een EBITDA multiple van 4,85 betaald voor MKB bedrijven in Nederland. In de DACH regio ligt deze multiple bijna 1 keer hoger met 5,8 keer de EBITDA. In Frankrijk, de UK en Ierland ligt dit ongeveer op 5,45. Dat is natuurlijk snel verdiend!

Nu komen deze hogere gemiddelden voornamelijk door een gebrek aan transparantie in de wereld van

M&A. In Nederland is het - dankzij professionele

bedrijfsovernamespecialisten

- voor bedrijven namelijk steeds eenvoudiger om tot een accurate waardebepaling te komen. Daarnaast zijn er bepaalde sectoren die gewoonweg veel interesse wekken bij internationale partijen. De multiple voor het

verkopen van een SaaS bedrijf ligt in de DACH regio bijvoorbeeld al bijna 2 punten hoger. Dat is natuurlijk een enorm verschil. Voor een goed beeld vind je hieronder een overzicht uit de Brookz Barometer.

Ga je de EBITDA multiple gebruiken? Let dan hier op!

Er zijn een aantal belangrijke zaken waar je op moet letten bij het beoordelen van een EBITDA-multiple:

1) Vergelijkbaarheid: Het is belangrijk om ervoor te zorgen dat je de EBITDA-multiple van een bedrijf vergelijkt met die van andere bedrijven in dezelfde industrie, omdat de EBITDA-multiples van bedrijven in verschillende industrieën vaak sterk van elkaar kunnen verschillen.

2) Groeipotentieel: Als een bedrijf een snelle groei heeft, kan dit leiden tot een hogere EBITDA-multiple, omdat beleggers bereid zijn om meer te betalen voor de toekomstige winst van het bedrijf.

3) De hoogte van de EBITDA: Het grootste deel van de Nederlandse MKB-bedrijven zal nooit een EBITDA van 1 miljoen weten te realiseren, laat staan het aantal bedrijven met een EBITDA boven de 5 miljoen. Nu zijn veel private equity fondsen natuurlijk gecharmeerd van hoge EBITDA's. Daarom zijn ze ook bereid om hier meer voor te betalen.

4) Risico: Bedrijven met een hoger risicoprofiel kunnen een lagere EBITDA-multiple hebben, omdat beleggers minder bereid zijn om te betalen voor de toekomstige winst van het bedrijf als het risico groter is.

5) Financiering: Als een bedrijf veel schulden heeft, kan dit leiden tot een lagere EBITDA-multiple, omdat de winst die wordt gebruikt om de schulden af te lossen niet beschikbaar is voor aandeelhouders.

6) Industriemediaan: Het is ook nuttig om te kijken naar de EBITDA-multiple van de industriemediaan, wat het gemiddelde van de EBITDA-multiples van alle bedrijven in de industrie is. Als een bedrijf een EBITDA-multiple heeft die hoger is dan de industriemediaan, kan dit betekenen dat het bedrijf als relatief duurder wordt gezien op de markt.

Het is dus belangrijk om te onthouden dat de EBITDA-multiple maar één van de vele factoren is die moeten worden meegenomen bij het beoordelen van de waardering van een bedrijf. Benieuwd waar een koper naar kijkt? Download ons e-book met 25 relevante onderwerpen.

EBITDA Multiple per sector of de DCF Methode?

Steeds meer bedrijfsovernamespecialisten zijn het er over eens; de EBITDA Multiple mist de diepgang die nodig is voor een goede bedrijfswaardering! De DCF methode blijft dan ook in populariteit groeien. Bij laatstgenoemde methode wordt namelijk gekeken naar toekomstige omzetverwachtingen. Verder wordt ook rekening gehouden met eventuele discounts. Denk aan factoren als een verslechterde markt, afhankelijkheid van personeel of een beperkte klantengroep. Het kunnen allemaal redenen zijn waardoor de waarde van het bedrijf gewoonweg lager uitvalt. Dit is iets wat met de EBITDA Multiple per sector niet inzichtelijk te maken is.

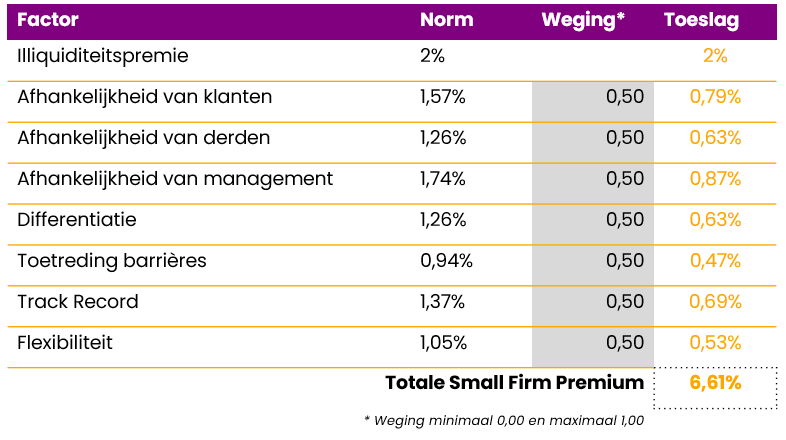

Onze tip; maak bij het berekenen van de ondernemingswaarde van jouw bedrijf gebruik van beide methodes. Het uitvoeren van een DCF methode is natuurlijk wel omvangrijker. Je zal een financieel plan moeten maken én stil moeten staan bij eventuele discounts. Dit voorkomt verrassingen tijdens het hele proces. Het volgende lijstje geeft je een beeld van de discount-factoren die wij tijdens het berekenen van een DCF waardering meenemen.

Verschil EBITDA multiple en EBITDA factor

Nu kom je mogelijk ook de term EBITDA factor tegen tijdens een bedrijfsovername.

"Laat je niet van de wijs brengen, want in feite zijn de EBITDA factor en EBITDA multiple twee verschillende manieren om dezelfde informatie te presenteren."

Zuiver gezien is de EBITDA-factor de verhouding tussen de EBITDA en de enterprise value die wordt betaald voor het bedrijf. Als bijvoorbeeld een bedrijf een EBITDA heeft van €1 miljoen en het wordt voor €5 miljoen overgenomen, is de EBITDA-factor 0,2 (€1 miljoen / €5 miljoen). Dit betekent dat de koper €5 miljoen betaalt voor €1 miljoen aan EBITDA.

De EBITDA multiple is dus het omgekeerde van de EBITDA factor. Het is de verhouding tussen de enterprise value en de EBITDA van het bedrijf. Als hetzelfde bedrijf met een EBITDA van €1 miljoen wordt overgenomen voor €5 miljoen, is de EBITDA multiple 5 (€5 miljoen / €1 miljoen).

Kennis

Anno1982

Populair

Jouw uitdaging?

Contact

© Anno1982 2024. Alle rechten voorbehouden.